Выписка о доходах: справка по форме банка для ипотеки ВТБ 24. Какие нужны документы и где их получить?

Если Вы нуждаетесь в собственном жилье, но по каким то причинам не имеете возможности приобрести свои апартаменты, то на помощь вам придет ипотечный кредит в банке ВТБ 24.

Для оформления ипотечного кредита от Вас понадобится только сбор необходимых документов и справок, а так же наличие постоянного места работы и дохода. Все остальное специалисты банковского учреждение проверят и сделают сами. В этой статье мы рассмотрим необходимые справки.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 938-51-36 . Это быстро и бесплатно !

Положения которые регулируют ипотечную сферу закреплены в федеральном законе под названием «Об ипотеке» от 16 июля 1998 года под номером 102-ФЗ.

Какие обязательные документы нужны и можно ли обойтись без выписки о доходах?

Заявление-анкета (нужна для того, чтобы банк смог посмотреть краткие сведения о заемщике).

Заявление-анкета (нужна для того, чтобы банк смог посмотреть краткие сведения о заемщике).- Паспорт гражданина РФ .

- Страховое свидетельство государственного пенсионного страхования (СНИЛС).

- Копия трудовой книжки, заверенная работодателем или справка/выписка из Трудовой книжки (нужна для того,чтобы банковское учреждение смогло убедиться что заемщик действительно работает определенное время в той или иной организации), (военные, работающие по контракту предоставляют заверенную копию последнего контракта и справку о сроке службы).

- Для мужчин, не достигших 27 лет – военный билет (копия военного билета предоставляется для определения возможности призыва на военную службу, то есть банку нужно удостовериться, что после того как вы возьмете ипотечный кредит, вас не призовут в армию).

- Справка для подтверждения доходов физического лица (Cправка 2-НДФЛ или справка по банковской форме) /декларация из налоговой за крайние 12 месяцев.

- Скачать образец справки 2-НДФЛ

- Скачать образец заполнения справки о доходах по форме банка

Видео о том, что входит в стандартный перечень документов для ипотеки:

Вспомогательные бумаги, которые может затребовать банковский работник

Дополнительные документы:

- Для индивидуальных предпринимателей.

- Выписку из реестра о регистрации в качестве индивидуального предпринимателя или учредителя предприятия.

- Свидетельство о постановке на налоговый учет.

В некоторых случаях сотрудники банка могут осмотреть предприятие и составить соответствующее заключение о бизнесе, который ведет заемщик, и об уровне его доходности. Данный документ может сыграть решающую роль при оформлении кредита.

- Если заемщик находится в браке, то банк в праве потребовать копию свидетельства о браке.

- Финансовые и хозяйственные документы (для юридических лиц).

- Брачный контракт (В таком договоре могут прописаны некоторых положения, которые регулируют погашения ипотеки, которая была оформлена до супружества, и права двух сторон на недвижимое имущество).

- Справки, подтверждающие другие источники доходов (алименты, аренда) – в некоторых случаях банк может запросить дополнительные справки о доходе.

Цель этих документов составить полную картину о платежеспособности клиента и подтвержденной работодателем занятости!

Справки для получения ипотеки в банке ВТБ 24

Справки для ВТБ:

- Копия трудовой книжки, заверенная работодателем или справка/выписка из Трудовой книжки.

- Справка для подтверждения доходов физического лица.

- Справки, подтверждающие другие источники доходов (алименты, аренда).

Содержание заявления по форме

Банк особенно тщательно проверяет заявление, которое должно составлять в себе:

- фамилию, имя и отчество;

- дата рождения;

- свой мобильный телефон;

электронную почту;

электронную почту;- все сведения о работе, то есть это ИНН работодателя;

- среднемесячный доход после вычета налога 13%;

- стаж общий и текущий;

- цель кредита;

- город, в котором хотели бы приобрести;

- город получения самого ипотечного кредита;

- тип и стоимость недвижимого объекта;

- первоначальный взнос, размер и срок кредита;

- номер, серия и дата выдачи паспорта.

- Скачать бланк заявления-анкеты на ипотеку в банке ВТБ24

- Скачать пример заполнения заявления-анкеты на ипотеку в банке ВТБ24

Брачный контракт – еще один важный пункт, ведь после того как заемщик возьмет ипотеку, все формальности могут перейти к его супруге/супругу. Такой договор даст избежать судов после развода, так как все нормы должны быть прописаны в нем.

Где можно получить необходимую документацию?

Рассмотрим все по порядку:

- Паспорт и СНИЛС обычно у заемщика имеется всегда при себе.

- Заявление-анкету можно взять в самом банке или распечатать электронный вариант с главного сайта ВТБ 24 и заполнить самостоятельно дома, а уж потом отнести в банк. Либо оставить онлайн заявку для того, чтобы банковский специалист сам перезвонил и записал все сведения о Вас.

Трудовая книга обычно хранится у работодателя в отделе кадров, нужно снять копию страниц где находится запись с какого срока заемщик работает на данном месте работы и копию записей с предыдущих работ, для того, чтобы посчитать общий стаж. Такие копии нужно заверить подписью и печатью начальника. Если же заместо копий из трудовой в отделе кадров предлагают сделать выписку, то специалист отдела кадров сам выпишет все места работы и сроки на которых работал заемщик, поставит необходимую печать и подпись.

Трудовая книга обычно хранится у работодателя в отделе кадров, нужно снять копию страниц где находится запись с какого срока заемщик работает на данном месте работы и копию записей с предыдущих работ, для того, чтобы посчитать общий стаж. Такие копии нужно заверить подписью и печатью начальника. Если же заместо копий из трудовой в отделе кадров предлагают сделать выписку, то специалист отдела кадров сам выпишет все места работы и сроки на которых работал заемщик, поставит необходимую печать и подпись.- Военный билет обязательно нужен для того, чтобы взять ипотечный кредит, но если у заемщика его нет, то скорее всего его попросят взять кого-нибудь в поручители.

- Справку о доходах нужно взять в отделе кадров, но будьте внимательны, делается она около 10 дней, поэтому хорошо рассчитайте свое время. Если нужна декларация, то она берется в налоговой службе.

- Выписку о регистрации в качестве ИП нужно взять в ЕГРИП – единый государственный реестр индивидуальных предпринимателей.

- Свидетельство о постановке на налоговый учет берется соответственно в налоговой службе.

- Брачный контракт и свидетельство о браке хранится у самого заемщика.

- Финансовые и документы подтверждающие хозяйственную деятельность хранится у самого ИП или в отделе кадров.

Вариант такой программы существует в банковской организации ВТБ 24, называется «Победа над формальностями» рассмотрение заявки на ипотеку проводится всего лишь по двум документам (паспорт, СНИЛС), но у такого варианта есть некоторые недостатки:

- ставка выше, если по обычной ипотеке ставка от 10,7%,то такая программа подразумевает процентную ставку в размере от 11,5%;

- первоначальный взнос от 30%, тогда как в обычной программе с полным перечнем всех документов первоначальный взнос от 10%, а при наличии материнского (семейного) капитала от 5%;

- срок кредита до 20 лет, в остальных программах до 30 лет.

Заключение

Для более точного рассмотрения ипотечной заявки банком, постарайтесь предоставить все ценные бумаги, это даст надежду на положительный ответ банковского учреждения, ну, а если Вы располагаете необходимыми средствами, для того, чтобы взять ипотеку по двум документам, смело дерзайте!

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

+7 (499) 938-51-36 (Москва)

+7 (812) 467-38-73 (Санкт-Петербург)

Вместо 2-НДФЛ: зачем и как сделать справку по форме банка ВТБ для ипотеки

Справка по форме банка ВТБ (ВТБ 24) для ипотеки необходима, чтобы взять ипотечный заем без 2-НДФЛ. Разберем, как заполнить бланк кредитора и правильно его заверить, а также выясним, есть ли еще варианты подтверждения дохода при кредитовании в ВТБ.

Зачем нужна справка по форме банка

Ипотека — это крупнейший из кредитов физическим лицам. Принимая решение, давать ли гражданину взаймы семизначную сумму, банк крайне заинтересован убедиться в его платежеспособности.

Обеспечением по ипотечному кредиту служит недвижимое имущество заемщика, но банки не стремятся забирать и продавать квартиры, предпочитая, чтобы ипотечники погашали долг ежемесячными платежами.

Также подтвердить платежеспособность частному клиенту необходимо, чтобы взять любой другой кредит: автокредит, потребительский либо кредит в ВТБ на рефинансирование ипотечной задолженности в другом банке.

Лучший документ о доходах физлица с точки зрения банка-кредитора ВТБ, присоединившего ВТБ24 — справка 2-НДФЛ, в которой указана «белая» заработная плата большого размера.

Еще прекраснее, если эта зарплата переводится работодателем на счет банковской карты, выпущенной ВТБ. В этом случае вместо 2-НДФЛ можно предоставить кредитному менеджеру выписку по зарплатной карте и спокойно получить заем.

Поскольку россиян, имеющих достаточный для обслуживания ипотеки доход де-факто, гораздо больше, чем способных подтвердить его де-юре справкой о «белой» зарплате, — справка по форме банка принимается всеми кредиторами, заинтересованными в большом портфеле ипотечных кредитов.

Уяснив, зачем и кому нужен документ по форме банка, время получить подробную инструкцию, как заказать справку о доходах для ВТБ.

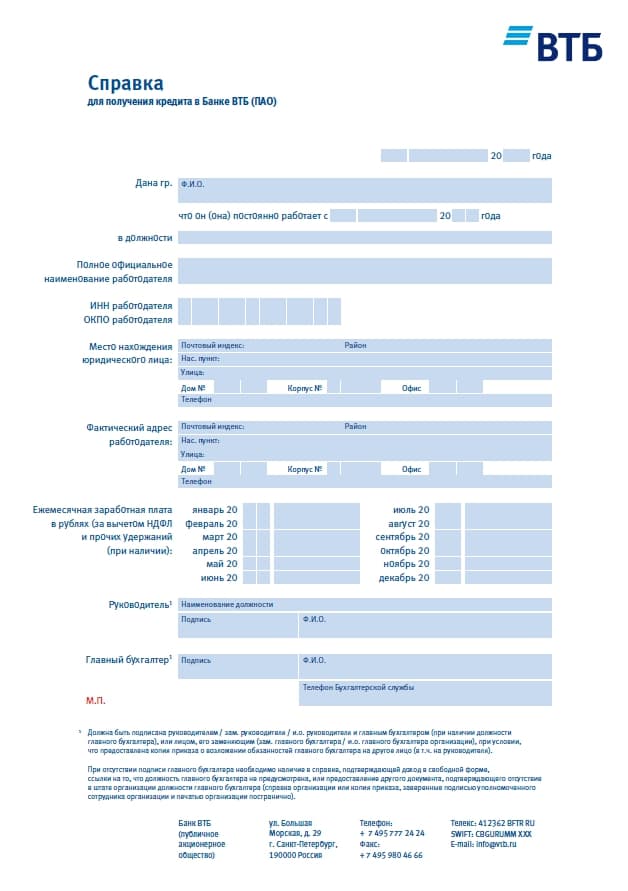

Инструкция по оформлению

Первым делом претенденту на жилищный кредит необходимо скачать бланк справки по форме банка ВТБ (ВТБ 24) 2018 года для ипотеки. Бланк в PDF-формате доступен по ссылке, ведущей на официальный сайт кредитно-финансовой организации.

3 важных нюанса, связанных с оформлением документа:

- ВТБ признает справку действительной только в течение 30 дней с момента оформления, так что заполнять ее следует незадолго до подачи в банк полного пакета бумаг — когда все или почти все документы уже на руках.

- Справку по форме ВТБ должен заполнить главный бухгалтер либо руководитель организации, в которой работает претендент на ипотеку, либо индивидуальный предприниматель, если потенциальный заемщик работает у него.

- Если клиент, претендующий на кредитование в ВТБ, лично работает в должности главного бухгалтера и сам для себя подписал документ, – такую справку у него банк не примет.

Перейдем к детальному алгоритму, как заполнить справку для выдачи ипотеки по форме банка ВТБ (ВТБ24).

Заполнение справки по форме ВТБ пошагово

В верхнем поле ставится дата заполнения.

В графу «Дана гр.» вписывается Ф. И. О. работника (ипотечника). Далее, указываются:

- дата приема лица на работу;

- занимаемая должность;

- полное наименование работодателя — либо прописывается официальное название юридического лица, либо пишутся словосочетание «индивидуальный предприниматель» и его полные Ф. И. О.;

- ИНН и ОКПО работодателя;

- место регистрации юрлица (ИП) и фактический адрес работодателя;

- ежемесячная зарплата «чистыми» за максимальное количество последних отработанных месяцев в году;

- наименование должности руководителя;

- Ф. И. О. руководителя и (при наличии в штате) главного бухгалтера;

- телефон бухгалтерии (с цифрой «8» и кодом города).

Директор и главбух подписывают заполненную справку и ставится «синяя» печать.

Важно: размер «чистой» зарплаты за каждый месяц указывается в сумме, оставшейся после вычитания всех без исключения удержаний, будь то фискальные сборы, исполнительные листы, профсоюзные взносы либо денежные взыскания со стороны работодателя.

Все записи делаются на русском языке и без сокращений.

Альтернатива справке по форме ВТБ

Вместо справки по форме банка ВТБ от ИП (организации) в 2018 году для подтверждения своей кредитоспособности частный клиент может предоставить:

- справки по форме 2-НДФЛ свою и одного или более созаемщиков и/либо поручителей. Если суммарный доход созаемщиков достаточен для обслуживания ипотеки, банк охотно ее выдаст. В то же время покупатель жилья в кредит не обязан выделять созаемщикам доли в приобретаемой недвижимости. Недостаток такого способа получения ипотеки — большие трудности с поиском созаемщиков и/либо поручителей;

- справку из финансового отдела военной либо правоохранительной структуры, если заемщиком является, например, военнослужащим;

- справку в свободной форме.

Последнюю (в формате DOC) можно найти на странице www.vtb24.ru/guide/mortgage/documents и скачать нажав на нужную ссылку. Но она содержит те же сведения, что и справка по форме банка, точно так же подписывается руководителем и (при наличии) главбухом и заверяется печатью. Единственное отличие — свободная форма заполняется не вручную, а на компьютере, так что работник может оформить справку самостоятельно, чтобы директору и главбуху осталось только поставить подписи.

Зачем и как заказывать справку банка ВТБ об уплаченных процентах

Справка об уплаченных процентах — это документ, доступный клиенту банка, уже оформившему ипотечный кредит. Эта справка чаще всего необходима для предъявления в территориальный орган ФНС с целью получения налогового вычета.

Справку о процентах надлежит заказывать в том отделении ВТБ, где заемщик подписывал ипотечный договор.

Чтобы получить справку об уплаченных процентах быстрее, чем в течение 28 дней, придется заплатить за ее изготовление. Стоимость услуги отличается в зависимости от региона РФ, где обслуживается клиент. Платно документ делается в течение 3 рабочих дней.

Советы заемщику

Зная, где скачать бланк справки по форме банка ВТБ 2018 года и видя образец заполнения, оформить документ можно без особого труда.

Лучше заказывать документ в бухгалтерии перед непосредственной подачей ипотечной заявки в банк, когда все остальное уже готово, чтобы справка “не устарела”.

Не стоит завышать доходы в справке: во-первых, это подделка документов, во-вторых, потом будет сложно выплачивать долг.

Если есть возможность привлечь платежеспособных созаемщиков, рекомендуем сделать такую попытку — это повышает шансы на одобрение кредита и получение максимальной суммы.

Какие документы нужны для оформления ипотеки в ВТБ 24. Справка по форме банка втб 24 для ипотеки

кто может получить заем без сведений о доходах, какие нужны обязательные и вспомогательные документы

Если Вы нуждаетесь в собственном жилье, но по каким то причинам не имеете возможности приобрести свои апартаменты, то на помощь вам придет ипотечный кредит в банке ВТБ 24.

Для оформления ипотечного кредита от Вас понадобится только сбор необходимых документов и справок, а так же наличие постоянного места работы и дохода. Все остальное специалисты банковского учреждение проверят и сделают сами. В этой статье мы рассмотрим необходимые справки.

Положения которые регулируют ипотечную сферу закреплены в федеральном законе под названием «Об ипотеке» от 16 июля 1998 года под номером 102-ФЗ.

Какие обязательные документы нужны и можно ли обойтись без выписки о доходах?

Заявление-анкета (нужна для того, чтобы банк смог посмотреть краткие сведения о заемщике).

Заявление-анкета (нужна для того, чтобы банк смог посмотреть краткие сведения о заемщике).- Паспорт гражданина РФ .

- Страховое свидетельство государственного пенсионного страхования (СНИЛС).

- Копия трудовой книжки, заверенная работодателем или справка/выписка из Трудовой книжки (нужна для того,чтобы банковское учреждение смогло убедиться что заемщик действительно работает определенное время в той или иной организации), (военные, работающие по контракту предоставляют заверенную копию последнего контракта и справку о сроке службы).

- Для мужчин, не достигших 27 лет – военный билет (копия военного билета предоставляется для определения возможности призыва на военную службу, то есть банку нужно удостовериться, что после того как вы возьмете ипотечный кредит, вас не призовут в армию).

- Справка для подтверждения доходов физического лица (Cправка 2-НДФЛ или справка по банковской форме) /декларация из налоговой за крайние 12 месяцев.

- Скачать образец справки 2-НДФЛ

- Скачать образец заполнения справки о доходах по форме банка

Видео о том, что входит в стандартный перечень документов для ипотеки:

Вспомогательные бумаги, которые может затребовать банковский работник

- Для индивидуальных предпринимателей.

- Выписку из реестра о регистрации в качестве индивидуального предпринимателя или учредителя предприятия.

- Свидетельство о постановке на налоговый учет.

В некоторых случаях сотрудники банка могут осмотреть предприятие и составить соответствующее заключение о бизнесе, который ведет заемщик, и об уровне его доходности. Данный документ может сыграть решающую роль при оформлении кредита.

- Если заемщик находится в браке, то банк в праве потребовать копию свидетельства о браке.

- Финансовые и хозяйственные документы (для юридических лиц).

- Брачный контракт (В таком договоре могут прописаны некоторых положения, которые регулируют погашения ипотеки, которая была оформлена до супружества, и права двух сторон на недвижимое имущество).

- Справки, подтверждающие другие источники доходов (алименты, аренда) – в некоторых случаях банк может запросить дополнительные справки о доходе.

Цель этих документов составить полную картину о платежеспособности клиента и подтвержденной работодателем занятости!

- Копия трудовой книжки, заверенная работодателем или справка/выписка из Трудовой книжки.

- Справка для подтверждения доходов физического лица.

- Справки, подтверждающие другие источники доходов (алименты, аренда).

Банк особенно тщательно проверяет заявление, которое должно составлять в себе:

- фамилию, имя и отчество;

- дата рождения;

- свой мобильный телефон;

электронную почту;

электронную почту;- все сведения о работе, то есть это ИНН работодателя;

- среднемесячный доход после вычета налога 13%;

- стаж общий и текущий;

- цель кредита;

- город, в котором хотели бы приобрести;

- город получения самого ипотечного кредита;

- тип и стоимость недвижимого объекта;

- первоначальный взнос, размер и срок кредита;

- номер, серия и дата выдачи паспорта.

- Скачать бланк заявления-анкеты на ипотеку в банке ВТБ24

- Скачать пример заполнения заявления-анкеты на ипотеку в банке ВТБ24

Брачный контракт – еще один важный пункт, ведь после того как заемщик возьмет ипотеку, все формальности могут перейти к его супруге/супругу. Такой договор даст избежать судов после развода, так как все нормы должны быть прописаны в нем.

Рассмотрим все по порядку:

- Паспорт и СНИЛС обычно у заемщика имеется всегда при себе.

- Заявление-анкету можно взять в самом банке или распечатать электронный вариант с главного сайта ВТБ 24 и заполнить самостоятельно дома, а уж потом отнести в банк. Либо оставить онлайн заявку для того, чтобы банковский специалист сам перезвонил и записал все сведения о Вас.

Трудовая книга обычно хранится у работодателя в отделе кадров, нужно снять копию страниц где находится запись с какого срока заемщик работает на данном месте работы и копию записей с предыдущих работ, для того, чтобы посчитать общий стаж. Такие копии нужно заверить подписью и печатью начальника. Если же заместо копий из трудовой в отделе кадров предлагают сделать выписку, то специалист отдела кадров сам выпишет все места работы и сроки на которых работал заемщик, поставит необходимую печать и подпись.

Трудовая книга обычно хранится у работодателя в отделе кадров, нужно снять копию страниц где находится запись с какого срока заемщик работает на данном месте работы и копию записей с предыдущих работ, для того, чтобы посчитать общий стаж. Такие копии нужно заверить подписью и печатью начальника. Если же заместо копий из трудовой в отделе кадров предлагают сделать выписку, то специалист отдела кадров сам выпишет все места работы и сроки на которых работал заемщик, поставит необходимую печать и подпись.- Военный билет обязательно нужен для того, чтобы взять ипотечный кредит, но если у заемщика его нет, то скорее всего его попросят взять кого-нибудь в поручители.

- Справку о доходах нужно взять в отделе кадров, но будьте внимательны, делается она около 10 дней, поэтому хорошо рассчитайте свое время. Если нужна декларация, то она берется в налоговой службе.

- Выписку о регистрации в качестве ИП нужно взять в ЕГРИП – единый государственный реестр индивидуальных предпринимателей.

- Свидетельство о постановке на налоговый учет берется соответственно в налоговой службе.

- Брачный контракт и свидетельство о браке хранится у самого заемщика.

- Финансовые и документы подтверждающие хозяйственную деятельность хранится у самого ИП или в отделе кадров.

Вариант такой программы существует в банковской организации ВТБ 24, называется «Победа над формальностями» рассмотрение заявки на ипотеку проводится всего лишь по двум документам (паспорт, СНИЛС), но у такого варианта есть некоторые недостатки:

- ставка выше, если по обычной ипотеке ставка от 10,7%,то такая программа подразумевает процентную ставку в размере от 11,5%;

- первоначальный взнос от 30%, тогда как в обычной программе с полным перечнем всех документов первоначальный взнос от 10%, а при наличии материнского (семейного) капитала от 5%;

- срок кредита до 20 лет, в остальных программах до 30 лет.

Для более точного рассмотрения ипотечной заявки банком, постарайтесь предоставить все ценные бумаги, это даст надежду на положительный ответ банковского учреждения, ну, а если Вы располагаете необходимыми средствами, для того, чтобы взять ипотеку по двум документам, смело дерзайте!

Зачем банк ВТБ требует справку по форме банка для получения ипотечного кредита

Специально для тех, у кого нет собственного жилья, банк ВТБ24 подготовил ипотечный кредит на оптимальных условиях. Для его оформления клиентам нужно будет собрать пакет документов и получить справку, которая подтвердит их доход. К сбору документов нужно отнестись со всей серьезностью, ведь по ним банк примет решение, кредитовать заемщика или отказать ему.

Основной пакет документов

Обычно кредитные специалисты в ВТБ24 запрашивают стандартный пакет документов. Однако в каждом отдельном случае они могут его скорректировать. К обязательным бумагам относятся:

- заявление-анкета на получение ипотеки, из которой можно будет узнать краткую информацию о заемщике;

- документ, удостоверяющий личность (паспорт гражданина РФ);

- свидетельство государственного пенсионного страхования;

- копия трудовой книжки, заверенная работодателем. По ней кредитор сможет узнать, что клиент действительно в настоящее время официально трудоустроен. Военным нужно будет предоставить заверенную копию крайнего контракта и справку о сроке службы;

- мужчины до 27 лет должны предоставить военный билет или его копию. Кредитор должен быть уверен, что после оформления ипотечного кредита заемщика не призовут в армию;

- справка 2-НДФЛ или справка по форме банка, с помощью которых можно будет отследить доходы клиента.

Зарплатным клиентам банка ВТБ24 не нужно представлять документы, подтверждающие их доход. Так как они получают зарплату на карту этого банка, кредитор сам может увидеть все поступления денежных средств на их счета.

Дополнительные документы

Банковские служащие могут потребовать у заемщика предоставления дополнительных документов, если у них остались какие-то сомнения по данному клиенту. К дополнительным документам относятся:

- выписка из реестра о регистрации частных предпринимателей;

- копия свидетельства о браке;

- финансовая и хозяйственная документация (для юридических лиц);

- брачный контракт (если имеется);

- справки, подтверждающие получение заемщиком дополнительного дохода.

Что касается владельцев собственного бизнеса, то банковские служащие могут провести осмотр их организации и составить заключение об их деятельности. Документы, подтверждающие уровень доходности компании, могут сыграть решающую роль в предоставлении им кредита.

Все эти документы нужны для того, чтобы кредитор оценил платежеспособность клиента и смог удостовериться в том, что у него действительно есть постоянное место работы и официальный доход.

Обязательно ли заемщику подтверждать свой доход

Ипотечный кредит обычно оформляется на крупную сумму и на длительный срок. Именно поэтому кредитор должен быть уверен, что предоставляет деньги платежеспособному человеку. Обеспечением по ипотечному кредиту выступает приобретаемая недвижимость (квартира, коттедж, таунхаус). Однако банки не заинтересованы в том, чтобы продавать ее с молотка и возвращать свои деньги. Им выгодно, чтобы клиент выплачивал ссуду весь срок, да еще и с начисленными процентами. От этого они получают свой доход.

Если потенциальный заемщик получает «серую» зарплату, и не может представить справку 2-НДФЛ, то справка по форме банка – это его единственный выход. В ней работодатель может отразить общую сумму дохода, полученную сотрудником за последнее время. Так как в нашей стране не все люди имеют «белую» зарплату, достаточную для выплаты ипотеки, то большинство банковских учреждений идет им на уступки – разрешают использовать справку по форме банка. Ее относят к обязательным документам для получения ипотечной ссуды.

Где можно получить требуемые документы

Собирая пакет документов для банка, заемщики часто теряют много времени и берут совершенно не те справки, которые им нужны. Чтобы не загружать себя лишней работой и сэкономить силы, лучше купить документы для ипотечного кредита. Так поступают сегодня многие люди, которые ценят свое время. Некоторые документы всегда находятся у клиента с собой или же он сам может их получить:

- паспорт, военный билет и СНИЛС – хранятся у заемщика;

- заявление-анкета — ее можно скачать на сайте банка ВТБ24 и заполнить самостоятельно в офисе или дома;

- копия трудовой книжки — ее нужно заказать у работодателя;

- финансовые документы по бизнесу – хранятся у предпринимателей.

Что касается справки о доходах, то ее получить не так уж и просто. К тому же на ее подготовку у работодателей уходит в среднем 10-14 дней. Целесообразнее купить справку по форме банка ВТБ. Сделать это можно в нашей компании. Опытные специалисты подготовят вам ее за максимально короткий срок. Если справка вам нужна срочно, а работодатель затягивает ее выдачу – то мы вас выручим в этой ситуации. Купить справку 2 НДФЛ для ипотеки с подтверждением у нас можно по привлекательной цене. Правильно составленный документ о доходах поможет заемщикам получить ипотечный кредит на нужную сумму и на оптимальных условиях.

Справка по форме банка ВТБ для ипотеки и кредита

Одну из лидирующих позиций в банковском секторе занимает ВТБ. Согласно статистике количество граждан, обращающихся за кредитом или ипотекой увеличивается с каждым годом. Кредитное учреждение заинтересовано в росте числа клиентов, тем не менее, выдачу займов осуществляет далеко не в каждом случае. Во-первых, банк проводит проверку на предмет плохой кредитной истории заемщика. Во-вторых, клиент должен предоставить все необходимые документы и доказать свою платежную способность. Как правило, таким подтверждением является бланк 2-НДФЛ. Однако, существует иной способ показать свои доходы – это справка по форме банка ВТБ. Рассмотрим случаи, когда этот документ может понадобиться, образец заполнения и готовый бланк для скачивания.

Когда необходима справка по форме банка ВТБ?

В свою очередь, при выдаче кредита на крупную сумму или при оформлении ипотеки банк должен убедиться в том, что клиент способен выполнить свои обязательства и выплатить всю сумму по договору. Официальной бумагой, фиксирующей доходы физических лиц, а также удержанные с них налоги, является справка 2-НДФЛ. Однако, зачастую в данном документе отражается недействительная информация. Поскольку, эти данные предоставляются в ФНС.

Такая неточность объясняется тем, что многие предприятия до сих пор придерживаются «серых» и «черных» заработных плат в целях уменьшения налоговой базы. Как следствие, часть доходов работников нигде не проходит, а официальные суммы гораздо меньше реальных. Заниженный уровень дохода, зачастую, является преградой к оформлению займа необходимого размера. Таким образом, для сотрудников складываются неблагоприятные обстоятельства. С одной стороны, они имеют высокую зарплату и способны своевременно погашать ипотеку или кредит. С другой же, банк не видит официального подтверждения этих цифр и отказывает в предоставлении займа.

Именно, для нивелирования подобных ситуаций, ВТБ ввел и утвердил собственный документ – справка по форме банка ВТБ для получения кредитного займа. Она имеет упрощенный вид и отражает фактический уровень доходов клиентов. Более того, зафиксированная в ней информация попадает только в банк и хранится в нем в качестве конфиденциальной. Поэтому, если нет возможности отразить реальные доходы при обращении в ВТБ по форме 2-НДФЛ, заемщик может предоставить банковскую справку.

Особенности справки ВТБ.

Итак, чем же отличается справка по форме банка ВТБ от аналогичной по своему назначению 2-НДФЛ и какие она имеет особенности?

1. Заполняется и выдается исключительно работодателем;

2. Действительна только при наличии печати компании, а также подписей руководителя и главного бухгалтера;

3. Отражает только сведения о работодателе и уровень фактического дохода за последний год. Информация о налогах, вычетах и т.п. не вносится.

4. Сведения из справки доступны только банку и не предоставляются в ФНС;

5. Имеет равную значимость для банка со справкой о доходах;

6. Одинаково применима для получения любого из кредитных продуктов ВТБ:

- Ипотечные займы;

- Автокредитование;

- Кредитные карточки;

- Наличные кредиты;

7. Актуальна в течение 1 месяца.

Что нужно учесть при заполнении бланка?

Справка по форме банка ВТБ является одностраничным документом определенного формата. Она имеет разграниченные области и поля для внесения данных. Справка может быть заполнена вручную разборчивым почерком печатными буквами или в электронном виде на компьютере. Однако лучше воспользоваться вторым вариантом. Во-первых, текст будет более читабельным. Во-вторых, содержание гораздо проще проверить и внести изменения, если допущены ошибки. В рукописном варианте исправления также допускаются с внесением соответствующей отметки «Исправлено». Однако, если таких изменений слишком много, документ могут не принять.

Стоит отметить, что предоставляемая информация в банк должна соответствовать действительности. Если будут выявлены несоответствия, то заявитель и работодатель рискуют быть привлеченными к ответственности за мошенничество.

Документ заполняется руководителем или бухгалтером организации-работодателя. Если в штате компании отсутствует бухгалтер, то подпись в соответствующей графе можно не ставить. В свою очередь, печать и подписи должностных лиц должны быть «живыми». Факсимильный вариант не допускается, так как не будет доказательства ознакомления с документом директора.

Справка по форме банка ВТБ скачать бланк.

Чтобы заполнить бланк в электронном виде не обязательно искать шаблон в формате word (ворд). Справка по форме банка ВТБ имеет редактируемые поля и в формате pdf. Ее можно скачать ниже.

![]()

Справка по форме банка ВТБ скачать бланк.

Образец справки по форме банка ВТБ.

Для заполнения справки ВТБ работодателю заявителя необходимо ввести следующие данные:

1. Дата заполнения документа. Она важна, поскольку, справка действует ограниченное время;

2. ФИО сотрудника, дату его трудоустройства, а также занимаемую им должность;

3. Полное название организации-работодателя;

4. Реквизиты компании:

- ИНН;

- ОКПО;

- Фактический и юридический адреса;

5. Размер месячной зарплаты в течение последнего года;

6. ФИО руководителя, а также главного бухгалтера, если он есть;

7. Контактный телефон бухгалтерского отдела.

Образец справки по форме банка ВТБ скачать.

Какие могут возникнуть трудности с получением справки и после?

Поскольку, вся предоставляемая в ВТБ информация о доходах клиентов носит строго конфиденциальный характер, она не может разглашаться третьим лицам. Однако, по требованию налоговой службы в соответствии с законодательством банк обязан предоставить запрашиваемые финансовые сведения о клиентах. Таким образом, данные о неофициальных доходах могут попасть в ФНС. А это чревато большими штрафами для компании за уклонение от уплаты налогов и страховых взносов.

Опасаясь последствий, в ряде компаний могут отказать работникам в выдаче справки по форме банка. И на это они имеют полное право, поскольку:

- Во-первых, сведения о финансовом состоянии и зарплатах сотрудников попадают под защиту коммерческой тайны.

- Во-вторых, предоставление справки такого формата не носит обязательный характер.

Если же справка по форме банка ВТБ предоставлена работодателем, то сотрудник может столкнуться с некоторыми ограничениями в самом банке:

Поскольку справка является неофициальным документом, достоверность сведений в большинстве случаев проверить на 100% не получится. Как следствие, при подозрении на обман, банк откажет в принятии этого документа. Поэтому вероятность отказов выше, чем по справке 2-НДФЛ.

Неофициальные доходы, все-таки, таковыми и являются. Для банка это более низкие гарантии в финансовой стабильности гражданина. Как следствие, по ряду кредитных программ могут применяться повышенные ставки и менее выгодные условия для лиц, предоставивших документ по указанной форме.

Чтобы быть уверенным в принятии документа, дополнительно в подтверждении своих доходов лучше предоставить выписку по банковской карте и записи в трудовой книжке о трудоустройстве. Так у специалистов банка будет наглядное представлении о наличии рабочего места клиента и регулярно поступающих денежных средствах на его счет.

Заключение.

Итак, отсутствие официального заработка или его небольшой размер еще не повод отказываться от кредита или ипотеки. Даже, если нет возможности получить документ 2-НДФЛ, выходом из ситуации станет справка по форме банка ВТБ. Она выполняет ту же роль, что и официальная справка о доходах. Однако в некоторых случаях может обладать меньшим доверием со стороны кредитного учреждения.

Ипотека ВТБ 24 без справки о доходах

Для большинства современных людей ипотечный кредит является единственной возможностью приобрести собственное жилье. Но даже эту возможность получается использовать не у каждого. Ипотека обязательно требует справок о доходах, и это становится непреодолимым препятствием для граждан, работающих неофициально или получающих черно-белую зарплату. Решение предлагает банк ВТБ – ипотека без подтверждения дохода здесь доступна каждому. Поговорим подробнее о кредитных программах данной организации.

Особенности ипотеки без предоставления справок о доходах в ВТБ

Любой банк дает возможность получения кредита без подтверждения дохода своим зарплатным клиентам. ВТБ-24 не исключение – его зарплатники могут взять без лишних справок кредиты следующих категорий:

- потребительские;

- авто;

- ипотечные (как на новостройки, так и на жилье вторичного рынка);

- под залог имеющейся недвижимости;

- рефинансирование.

Важно! Зарплатными клиентами считаются граждане, получающие заработную плату на карты банка ВТБ-24, выданные им в рамках зарплатного проекта. Если клиент самостоятельно подавал в бухгалтерию своего работодателя заявление о переводе з/п на карточку ВТБ-24, он не входит в категорию зарплатников.

Однако, даже у лиц, не связанных клиентскими отношениями с ВТБ-24, есть возможность получить в этом банке ипотеку без лишних справок. Для этого в банке существует программа «Победа над формальностями». Принять участие в ней может любой гражданин РФ. Основные особенности данного предложения:

- распространяется на покупку готового жилья в новостройках и на вторичном рынке;

- подходит для рефинансирования ипотеки, взятой в стороннем банке;

- не требует документов о трудоустройстве и доходах;

- необходим первоначальный взнос в размере 30–40% от стоимости жилья (размер взноса зависит от типа приобретаемой недвижимости).

Ставки по продукту «Победа над формальностями» выше, чем по остальным кредитным предложениям банка ВТБ-24 в среднем на 0,5 процентных пунктов.

Предоставляемые программы банка

По состоянию на июнь 2022 года у банка ВТБ-24 в ассортименте имеется около десятка различных ипотечных программ. Но наиболее популярными из них выступают кредиты без подтверждения дохода, а также займы под залог имеющегося у заемщика жилья. Расскажем о них чуть более подробно.

Без подтверждения доходности

Участие в программе «Победа над формальностями», в рамках которой оформляется ипотека ВТБ 24 без справки о доходах, может принять любой человек, достигший 21-летнего возраста. Банк не устанавливает ограничений по гражданству потенциального заемщика – воспользоваться предложением могут как подданные РФ, так и граждане других государств. По части прописки также нет никаких ограничений – она может быть постоянной, временной или отсутствовать вовсе.

Несколько строже требования банка к месту работы потенциального клиента. Он должен обязательно вести трудовую деятельность в компании, расположенной на территории РФ. Впрочем, россияне также могут работать в зарубежных филиалах транснациональных компаний – это не помешает взятию кредита. А вот граждане других стран должны быть трудоустроены только на территории РФ.

Если гражданину недостаточно его собственного дохода для получения займа в нужном объеме, он может привлечь к кредиту в качестве поручителей: супруга/супругу (как законных, так и гражданских), родителей, детей, братьев или сестер. На поручителей предоставляется такой же пакет документов, что и на основного заемщика.

Важно! Супруги в обязательном порядке идут поручителями по данной программе, за исключением случаев, когда у пары оформлен брачный договор.

Под залог имущества

Оформить кредит под залог имеющегося жилья могут только граждане РФ старше 21 года. Для них обязательно наличие постоянной регистрации и места работы на территории страны. Также для участия в данной кредитной программе обязательно потребуется подтверждение дохода одним из двух способов: справка по форме налоговой/справка о з/п по форме банка. Обойтись без этих документов смогут только зарплатные клиенты ВБТ-24 – вся информация об их доходе у банка уже имеется.

Основные условия ипотечного кредитования без справок о доходах

Займы на покупку недвижимости по программе «Победа над формальностями» выдаются банком на следующих условиях:

- срок займа – до 20 лет;

- размер кредита – от 600 000 до 30 млн. руб.;

- первоначальный взнос – 30% от стоимости жилья при покупке новостройки, 40% — при покупке вторички;

- использование материнского капитала и прочих сертификатов невозможно.

Что касается процентной ставки, ее минимальное значение будет зависеть от категории приобретаемой недвижимости:

- 9,95* – для квартир долее 100 кв. м.;

- 10,35* – для квартир от 65 кв.м.;

- 10,85* – для квартир менее 65 кв.м.;

- 10,75* – при рефинансировании ипотеки, независимо от площади жилья.

*В списке указана минимально возможная ставка по займу. Конкретный процент будет определяться банком индивидуально для каждого заемщика.

Как оформить ссуду в ВТБ

Ипотека ВТБ 24 без справки о доходах с первоначальным взносом выдается банком по минимальному пакету документов. В него входят паспорт заемщика, свидетельство ИНН или СНИЛС, для мужчин моложе 27 лет – военный билет.

Подать первичную заявку на получение займа можно как в отделении ВТБ-24, так и на его официальном сайте . Ссылка на кредитную анкету расположена на странице с описанием кредитного продукта. Рассмотрение заявок производится банком в течение 24 часов с момента их подачи.

Особенности страховых полисов

Для участия в кредитной программе «Победа над формальностями» обязательно оформление полиса комплексного страхования. Услуга включает в себя:

- страхование жизни и здоровья заемщика;

- страхование титула приобретаемой недвижимости;

- страхование жилья от утраты и повреждений.

Важно! Отказ от страховки квартиры невозможен. Но клиент ВТБ-24 может отказаться от страхования жизни и здоровья. Это приведет к повышению базовой ставки по займу на 1 процентный пункт.

Достоинства и недостатки такой ипотеки

Плюсы ипотеки без подтверждения дохода очевидны:

- отсутствие хлопот по сбору документов;

- возможность приобретения недвижимости даже лицами без официального трудоустройства;

- доступность займа для иностранных граждан;

- быстрое рассмотрение заявки;

- отсутствие требований к прописке;

- возможность привлечения поручителей при недостатке собственного дохода.

Что касается недостатков данной программы кредитования, наиболее значимым из них будет повышенная процентная ставка. Также из недочетов можно выделить необходимость первоначального взноса в довольно крупных размерах и невозможность использовать для него средства государственных сертификатов. Это сильно сокращает круг лиц, способных воспользоваться рассматриваемым кредитным продуктом.

Как повысить шанс одобрения кредита

Банк ВТБ-24 достаточно лоялен к своим заемщикам. Но анкеты лиц, претендующих на займы без подтверждения дохода, он рассматривает довольно строго. Чтобы повысить свои шансы на одобрение, гражданам следует подготовиться к подаче заявки:

- свести к минимуму задолженности по уже имеющимся займам;

- ликвидировать просрочки по кредитам и погасить пени (при наличии);

- проверить свою кредитную историю;

- запастись документами, подтверждающими дополнительный доход (при наличии).

Также нелишним будет за 2–3 месяца до отправки анкеты завязать клиентские отношения с ВТБ-24 – открыть в данном банке вклад или накопительный счет, завести дебетовую карту (и регулярно пользоваться ею) и т. д. Как показывает практика, собственным клиентам банк охотнее идет навстречу, чем сторонним лицам. Если в ипотечном кредите планируется участие созаемщиков, им тоже следует провести описанные выше мероприятия.

Выводы

В банке ВТБ-24 можно взять заем на приобретение недвижимости в новостройке или на вторичном рынке без подтверждения дохода. Для этого банком разработана программа «Победа над формальностями». Участвовать в ней могут как россияне, так и подданные иностранных государств. Для взятия кредита будет обязательным первоначальный взнос: 30% от стоимости жилья при покупке новостройки или 40% — при приобретении вторички. В качестве первоначального взноса нельзя использовать средства материнского капитала или иных государственных сертификатов.

Заявление-анкета (нужна для того, чтобы банк смог посмотреть краткие сведения о заемщике).

Заявление-анкета (нужна для того, чтобы банк смог посмотреть краткие сведения о заемщике). электронную почту;

электронную почту; Трудовая книга обычно хранится у работодателя в отделе кадров, нужно снять копию страниц где находится запись с какого срока заемщик работает на данном месте работы и копию записей с предыдущих работ, для того, чтобы посчитать общий стаж. Такие копии нужно заверить подписью и печатью начальника. Если же заместо копий из трудовой в отделе кадров предлагают сделать выписку, то специалист отдела кадров сам выпишет все места работы и сроки на которых работал заемщик, поставит необходимую печать и подпись.

Трудовая книга обычно хранится у работодателя в отделе кадров, нужно снять копию страниц где находится запись с какого срока заемщик работает на данном месте работы и копию записей с предыдущих работ, для того, чтобы посчитать общий стаж. Такие копии нужно заверить подписью и печатью начальника. Если же заместо копий из трудовой в отделе кадров предлагают сделать выписку, то специалист отдела кадров сам выпишет все места работы и сроки на которых работал заемщик, поставит необходимую печать и подпись. Заявление-анкета (нужна для того, чтобы банк смог посмотреть краткие сведения о заемщике).

Заявление-анкета (нужна для того, чтобы банк смог посмотреть краткие сведения о заемщике). электронную почту;

электронную почту; Трудовая книга обычно хранится у работодателя в отделе кадров, нужно снять копию страниц где находится запись с какого срока заемщик работает на данном месте работы и копию записей с предыдущих работ, для того, чтобы посчитать общий стаж. Такие копии нужно заверить подписью и печатью начальника. Если же заместо копий из трудовой в отделе кадров предлагают сделать выписку, то специалист отдела кадров сам выпишет все места работы и сроки на которых работал заемщик, поставит необходимую печать и подпись.

Трудовая книга обычно хранится у работодателя в отделе кадров, нужно снять копию страниц где находится запись с какого срока заемщик работает на данном месте работы и копию записей с предыдущих работ, для того, чтобы посчитать общий стаж. Такие копии нужно заверить подписью и печатью начальника. Если же заместо копий из трудовой в отделе кадров предлагают сделать выписку, то специалист отдела кадров сам выпишет все места работы и сроки на которых работал заемщик, поставит необходимую печать и подпись.