Зачем и стоит ли страховать квартиру?

В России рынок страхования с недавнего времени сильно вырос и все еще продолжает расти, завлекая клиентов интересными предложениями. И люди все больше и больше начинают задумываться о страховке собственной недвижимости.

Страхование недвижимого имущества гораздо меньше подвержено мошенничеству, и оно само со временем становится более выгодным, уменьшая количество причин для отказа выплат. И народ, становясь все более образованным юридически не обходят страховку стороной.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 938-51-36 . Это быстро и бесплатно !

Есть ли смысл страховать квартиру?

С каждым днем становится все больше и больше людей, которые могут себе позволить оформить страховку. И в сознании современных людей страховка для квартиры уже выглядит не только как средство выживания в критической ситуации, а как эффективный метод предотвращения убытков. Постоянный рост цен на недвижимость только подтверждает тот факт, что страхование — необходимый и эффективный инструмент.

С каждым днем становится все больше и больше людей, которые могут себе позволить оформить страховку. И в сознании современных людей страховка для квартиры уже выглядит не только как средство выживания в критической ситуации, а как эффективный метод предотвращения убытков. Постоянный рост цен на недвижимость только подтверждает тот факт, что страхование — необходимый и эффективный инструмент.

Развиваясь, рынок страхования недвижимости все больше и больше подвергается влиянию конкуренции, вынуждая страховиков создавать более выгодные условия для клиентов, улучшать качество обслуживания и попросту уменьшать количество отказов по выплатам.

Из этого можно сделать вывод, что страхование на сегодняшний день может и не покажется обязательным, но при теперешних условиях никогда не будет лишним для владельцев недвижимости. По ценам страховой полис вполне приемлем, а пользы от него будет гораздо больше, чем, к примеру, лет десять назад. Поэтому задавать вопрос, «зачем это делать?» — бессмысленно.

Что нужно учитывать при принятии решения?

Прежде чем заключить договор на страховку недвижимости нужно точно принять решение по поводу суммы страхования. Сумма может быть фиксированной — исходить из предложенных от страховщика, или основываясь на стоимости объекта страхования. В последнем случае не обойтись без полной оценки страхуемой недвижимости.

А в случае с дорогим ремонтом квартиры, который не получится застраховать, весь ущерб определенно не удастся покрыть.

Также необходимо подумать об типе риска для страхования — ведь при этом будет колебаться процент выплат.

Преимущества и недостатки

Преимуществом страховки является ее основное назначение — выплата средств после несчастного случая. К тому же многие страховщики могут предоставить неплохие условия, с приятным размером выплат. И в итоге человек сможет покрыть ущерб, нанесенный от какого-либо стихийного бедствия, которые могут возникнуть в любой неподходящий момент.

Преимуществом страховки является ее основное назначение — выплата средств после несчастного случая. К тому же многие страховщики могут предоставить неплохие условия, с приятным размером выплат. И в итоге человек сможет покрыть ущерб, нанесенный от какого-либо стихийного бедствия, которые могут возникнуть в любой неподходящий момент.

Из недостатков стоит выделить, что ущерб не всегда будет полностью покрыт выплатой. А также есть шанс, что выплату попросту можно не получить — ведь страховщик заплатит только если ситуация строго подходит под условия страхования. И если чуть что пошло не так — появляется угроза что страховую сумму человек не получит.

Стоит учесть и фактор мошенничества. Слишком доверчивый клиент может угодить в сеть мошенника, который подкупит клиента выгодными условиями, различными «стопроцентными» обещаниями о выплате и прочими махинациями. И по итогу человек даже может платить страховые взносы несуществующей компании. В дальнейшем доверия к страховщикам у него знатно поубавится, а настоящая страховка ему может быть вправду очень важна.

Но к счастью, риски быть обманутым в страховании недвижимости сегодня весьма малы — мошенники гораздо чаще подлавливают людей на совсем иных видах страховки, например, автомобиля, а мошенничать на страховании недвижимости им становится все менее и менее выгодным.

Как обезопасить себя в строящемся доме?

Можно застраховать еще не построенное жилище. На первый взгляд выгоду от такого страхования сложно разглядеть — какой тут толк если даже не проживаешь в квартире? НО на самом деле риски потерять еще недостроенное жилье также присутствуют, и они могут особенно больно ударить по кошельку если на недвижимость уже был взят кредит.

Страховка строящейся квартиры обезопасит от следующих рисков:

Риск банкротства строительной компании.

Риск банкротства строительной компании.- Повреждения здания от стихийных бедствий, пожаров, аварий и т.п.

- Нарушения в сроках строительства.

- Затянутое заселение квартир.

- Мошенничество — двойная продажа квартир.

В другом случае речь идет о вложении средств в строительство. Тогда при непредвиденных ситуациях застрахованному человеку может вернуться процент от вложенных в строительство средств, но при этом он потеряет право на владение недвижимостью.

Из квитанции на оплату

Это еще один интересный вид страхования. Данная страховка будет выплачена в случае пожара или взрыва (не учитывая теракт), аварии в системах канализации, водоснабжения или отопления. А под страхование попадает не только сама квартира, а и внутренняя отделка, внутренние коммуникации и инженерное оборудование.

Страховые взносы выплачиваются ежемесячно, по платежке на оплату ЖКХ. Каждый взнос страхует квартиру только на месяц вперед, причем со следующего месяца относительно оплаты взноса (взнос в феврале — страхуется с марта и т.д.). Размер выплат — до 33 тысяч рублей на один квадратный метр.

При покупке недвижимости на вторичном рынке

В случае покупки квартиры на вторичном рынке стоит оформить ее титульное страхование.

В случае покупки квартиры на вторичном рынке стоит оформить ее титульное страхование.

Оно обеспечит защиту в случае утраты права собственности (или других прав) на недвижимость, и защиту от признания сделки на покупку незаконной — но только если по причине тех событий, которые не были известны покупателю на момент подписании договора о покупке.

Таким образом титульное страхование способствует защите не только тех событий, которые могут случиться, а и тех, которые уже могли произойти в прошлом.

Так как заранее предвидеть абсолютно все риски невозможно, то подобная страховка может оказаться необходимой для множества людей. Наиболее типичные риски при покупке на вторичном рынке таковы:

- Ошибки в оформлении документов для сделки.

- Мошенничество.

- В случае, если интересы наследников, в т.ч и несовершеннолетних не учитывались.

- Если предыдущие сделки купли-продажи не были законными.

Стоить выделить дополнительные преимущества титульного страхования:

- Договор можно заключать еще на этапе подготовки к сделке.

- Будет проведена предстраховая экспертиза, с полным изучением юридической истории страхуемого объекта.

- Страховая компания может быть представлена в суде как заинтересованное лицо.

Стоит ли это делать?

Как становится видно, рынок страхования перетерпел значительные изменения за прошедшие годы, и изменился практически только в лучшую сторону. Люди постепенно избавляются от стереотипов о невыгодности этого процесса, и все больше принимают его положительные стороны. Во многих случаях страховка окажет значительную пользу, причем иногда не только с финансовой стороны.

Поэтому можно смело утверждать — страховать недвижимость сегодня однозначно стоит, но делать это нужно не на горячую голову, а с умом. Ведь это важное решение, оно должно быть окончательно выверенным, прежде чем ставить свою подпись в договоре.

Полезное видео

Далее смотрим видео по теме:

Заключение

Страхование недвижимости замечательный способ обезопасить себя и свое будущее от самых разнообразных непредвиденных обстоятельств. Конечно, подписывая страховой договор человек может попросту обречь себя на бессмысленные выплаты «в никуда», которые так и никогда не пригодятся (хоть это и к счастью).

Но многих людей, имеющих такую «спасительную соломинку», это успокаивает, т.к. они остаются полностью уверенны и спокойны за свое будущее.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

Стоит ли страховать свою квартиру: плюсы и минусы

Большинство жителей России скептически относится к страхованию квартиры. В Америке же, данная процедура считается обязательной. Мысли о страховке недвижимости, чаще всего, возникают после порчи или потери имущества. Из-за несчастных случаев, погодных аномалий и других факторов, есть риск частичного или полного разрушения жилища. Чтобы компенсировать потери, рекомендуется заранее позаботиться о страховке недвижимости.

Особенности процедуры

Гражданин заключает договор со страховым агентством. Страховщик обязан возместить финансовые убытки, возникшие при следующих обстоятельствах:

- Повреждение недвижимости.

- Частичная утрата жилья.

- Полная утрата или гибель имущества.

Можно застраховать квартиру от негативных последствий, вызванных действиями самого владельца. Например, при затоплении соседей.

Как только наступает страховой случай, гражданин направляется в компетентные структуры. В агентство необходимо предоставить документы:

- Полис страхования.

- Квитанция, подтверждающая оплату взноса.

- Доказательство страхового случая и его причины.

В договоре указывается временной период, за который нужно обратиться в компанию. Обычно, он составляет 3-4 дня. Гражданин подробно описывает ситуацию, указывая место, время и причину возникновения страхового случая. Аварийный комиссар проверяет подлинность информации. Если ситуация соответствует описанным фактам, происходит подсчет размера ущерба и финансовых выплат.

Почему стоит застраховать квартиру?

- Индивидуальный подход. При оформлении страхового полиса гражданин может выбрать готовый пакет. Он включает минимальный список возможных случаев. Готовый пакет имеет минимальный страховой взнос. Сумма зависит от площади и стоимости квартиры. Оптимальный вариант — оформление индивидуального пакета. Гражданин сам выбирает предлагаемые условия.

- Денежная компенсация. Страхование недвижимости необходимо для компенсации ущерба, появившегося из-за различных факторов. Многие условия не зависят от владельца квартиры. Частичная или полная потеря жилья может быть из-за климатических и геологических условий, человеческого фактора и пр. При страховом случае, человек получит денежную выплату, чтобы возместить ущерб.

- Восстановление жилья. Большая часть страховых случаев — потопы и пожары. При наличии страховки, человек может восстановить квартиру или приобрести новое жилье. Есть уверенность, что гражданин не останется без крыши над головой.

- Доступность. Так как есть возможность создать уникальный пакет страхового полиса, с учетом всех особенностей жилья, процедура доступна практически всем гражданам. Можно выбрать минимальный вклад, если необходим сам факт страхования, а не сумма денежных выплат.

- Дополнительные условия. Страховые агентства постоянно меняют пакеты и добавляют новые акции. Человек может выбрать самый выгодный вариант. В основном, все компании предоставляют одну услугу, но с небольшими изменениями. Перед страхованием, необходимо изучить все условия и нюансы в нескольких агентствах. Это поможет выбрать самый оптимальный вариант. Многие компании предоставляют онлайн-услуги. Гражданин может оформить страховку на официальном сайте агентства. После окончания всех процедур, необходимо только забрать готовый документ.

Недостатки страхования квартиры

- Бессмысленность. Страховка направлена на возмещение ущерба. При оформлении документа выбираются сроки действия. Если за этот временной период не было никаких чрезвычайных происшествий, потопов, пожаров и других случаев, предусмотренных договором, вся процедура становится бессмысленной. Страхование, действительно, помогает гражданам, попавшим в сложные ситуации, связанные с жильем. Однако нет гарантии, что полис пригодится в будущем.

- Бумажная волокита. Несмотря на то, что все структуры переходят на цифровое обслуживание, а процесс оформления официальных документов осуществляется с помощью современных технологий, для большинства процедур, все равно, необходимо множество документов. Для страхования, могут понадобиться разные бумаги, которые необходимо получить в соответствующих инстанциях. Сбор и предоставление документов отнимает много времени и сил. Проблема находится на стадии решения. Многие люди отказываются от выгодных услуг, из-за сложностей.

- Большое количество информации. При составлении договора, необходимо тщательно изучить официальные сведения. Недобросовестные компании предоставляют гражданам документы с большим количеством информации. Многие люди не читают все данные. При подписании договора, человек дает согласие на невыгодные условия. Последствия возникнут в будущем.

- Грамотность. Чтобы получить максимальную выгоду, необходимо тщательно разобраться в данной сфере. Неграмотность может привести к непониманию важных условий. Консультация с агентом не даст положительного результата, если человек несведущ в особенностях страхования. Так как сфера очень узкая, не каждый может понять все тонкости.

- Обман. Недобросовестные компании стараются навязать невыгодные условия незнающим клиентам. Аферисты предоставляют недействительные документы. Обман раскрывается только после страхового случая. Человек частично или полностью лишается жилья, а компенсации не будет.

Застраховать ли квартиру?

Сейчас данная процедура набирает популярность. Климатические условия в России непостоянные. В случае порчи или потери жилья, страхование поможет компенсировать ущерб. Однако дать абсолютную гарантию, что полис понадобится, невозможно.

Если человек проживает в населенном пункте, где есть риск потопа, рекомендуется застраховать жилье. Помимо климатических условий, есть человеческий фактор — возникновение пожара, затопление соседей и пр.

Перед оформлением страхового полиса, необходимо изучить данный вопрос. Грамотность в этой сфере поможет выбрать максимально выгодный вариант.

Зачем страховать квартиру и её ремонт.

Страховка квартиры стоит недорого, но зато защищает домовладельцев от весьма серьезных рисков. От чего стоит страховать жилье и как минимизировать возможные проблемы при получении выплаты?

Осень и зима зачастую приносят немало бед владельцам квартир. Всему виной прорывы систем отопления и канализации из-за замерзшей воды, а также пожары в результате частого использования бытовых обогревателей.

Поэтому застраховать квартиру как раз к наступлению холодного сезона — весьма неплохая идея, особенно если ЖЭК не спешит делать ремонт квартир и домов, да еще есть и соседи сверху, которые нередко забывают перекрывать воду и газ.

Своеобразный костяк любой страховки — риски «огонь», «затопление» и «стихийные явления». Но перед заключением договора нужно в обязательном порядке требовать их расшифровку.

Например, к «огню», как правило, относятся пожар, последствия удара молнии и взрыва газа.

Однако не лишним будет уточнить, покрывает ли этот риск пожар, возникший, скажем, из-за поврежденной проводки или электроприбора.

Ведь если квартира загорится из-за неисправного обогревателя, страховщик вполне может увильнуть от выплаты под предлогом того, что виной всему — «неосторожное поведение страхователя».

Под «затоплением» имеется в виду повреждение водой, в том числе из водопроводных, канализационных и отопительных систем. По этому риску стоит обратить особое внимание на то, покроет ли полис последствия замерзания воды в трубах. Ведь разрыв труб вследствие размораживания системы способен привести к затоплению.

Это же касается и ситуации, когда прохудившаяся крыша дома во время оттепели стала причиной затопления квартир, находящихся под чердаком. Если не включить в договор опцию «протекание», страховщик переложит всю ответственность на коммунальщиков, и выплаты не добиться.

Включая в полис риск «стихийные явления», важно увидеть перечень тех природных катаклизмов, которые покрывает эта опция. Они должны полностью соответствовать Государственному классификатору чрезвычайных ситуаций. И в случае, когда, например, из-за ураганного ветра упавшее дерево выбьет окна в квартире или повредит балкон, страховщик уже не отвертится.

Правда, не стоит забывать, что «коробочные» страховые продукты, при покупке которых осмотр жилья не требуется, имеют фиксированные условия страхования. То есть, страхователь не может менять перечень рисков, размер франшиз, и ему приходится переплачивать за некоторые лишние опции.

Так что лучше выбирать стандартный, «классический» полис, условия которого можно собрать подобно конструктору, получив оптимальную защиту без переплаты за ненужные риски.

Стоимость имущественного страхования не меняется уже несколько лет, практически все договора страхования заключаются на период 1 год.

Но разброс тарифов довольно большой: за полис придется заплатить от 0,2% до 1-1,5% страховой суммы, в среднем — около 0,4%.

Например, если владелец оценит стены и ремонт квартиры в 300 тыс. руб., годовой платеж составит 1200 руб. Если же установить страховую сумму в размере 1 млн. руб., в год за страховку придется заплатить 4000 руб.

Одно из новшеств в полисах — дополнительный сервис, нечто похожее на ассистанс в автостраховании. Например, страхователь получает компенсацию затрат на восстановление документов (паспорт, техпаспорт на жилье), если они были утеряны или повреждены в результате пожара, потопа.

Страховщик может помочь при переезде и оплатить затраты на временное проживание, если жилье признано непригодным для проживания, вплоть до того, что организовать вывоз мусора и остатков поврежденного имущества. Правда, докупить эти опции отдельно нельзя, они предлагаются лишь в составе самых дорогих страховок с максимальным перечнем рисков.

Удешевить полис страхования жилья можно несколькими способами.

Во-первых, за счет франшизы. Как правило она составляет 0,2-1% суммы выплаты. Это поможет сэкономить на страховке до 10-20%.

Во-вторых, страхователь вправе отказаться от некоторых рисков. Например, тот, кто живет в новостройке и уверен в хорошем состоянии крыши, может исключить риск затопления. Если дом не газифицирован, защита от взрыва газа не понадобится. Можно не страховать квартиру от кражи, если установлена охранная сигнализация.

Выплату пострадавший получает, как правило, в течение 14-30 дней с момента подачи всех необходимых документов. Когда произошел страховой случай, в первую очередь необходимо получить справку от ЖЭКа, пожарной бригады, метеорологической службы или МЧС, которые подтвердят факт затопления, пожара или стихийного бедствия.

При этом страховщика также следует уведомить о произошедшем, на что дается 2-3 дня.

После этого, необходимо написать заявление на выплату, к которому приложить документы, удостоверяющие факт страхового случая, а также акт оценки повреждений, их причин и размера убытков.

Однако получить выплату не так уж и просто. Например, чтобы получить полную страховую сумму, стены в буквальном смысле должны «развалиться» (при признании жилья разрушенным на 70-80%), иначе страховщик посчитает лишь ту цену, которая необходима для восстановления квартиры, даже если она выгорела дотла. При этом выплата при повреждении отделки квартиры составляет не более 30-50% всей страховой суммы.

Кроме того, должно быть неоспоримое подтверждение самого страхового случая. Допустим, если упало дерево, но при этом Метеорологическая служба не подтвердит факт урагана, страховщик может списать произошедшее на халатность ЖЭКа, который не следит за придомовой территорией, и откажет.

При протекании крыши возмещение будет выплачено в том случае, если крыша протекла при осадках свыше нормы (например, снега выпало более чем 20 мм за 12 часов). Если с нормой осадков не было никаких проблем, то тогда все претензии по мнению страховщиков должны быть к проектировщикам дома или к ЖЭКу.

Кроме того, может закрасться ошибка в описании жилья и его технического состояния, которое составляется при заключении договора. Особенно это критично для «экспресс”-полисов, по которым договор заключается исключительно со слов клиента. Поэтому, если окажется, что трубы в квартире менялись не 2 года назад, а лет 20 — отказ неминуем.

Кстати, урезание выплат — тоже явление частое. Оно происходит в том случае, если при осмотре жилья агент занижает страховую сумму или компания пытается сэкономить, оценивая ущерб от произошедшего страхового случая, и пытается заплатить меньше, чем нужно, предлагая, к примеру, владельцу квартиры вместо обвалившейся итальянской плитки поставить белорусскую.

Ну и, разумеется, не стоит забывать о тех ситуациях, которые попадают в перечень исключений. Ремонт у соседей, из-за которых по стенам пошли трещины; нарушение строительных норм, в результате чего дом превратился в «Пизанскую башню»; ветхое и аварийное состояние здания и коммуникаций — это те случаи, при которых страховая компания скажет категорическое «нет», и даже в суде страхователю не удастся отстоять свои права.

Заключать договор страхования жилья необходимо, чтобы :

Страховка покрывала не только залив из труб, но и вероятность протекания крыши;

Риски «стихийных бедствий» соответствовали классификатору чрезвычайных ситуаций;

Страховка покрывала возгорание из-за неисправной проводки и электроприборов;

При заключении договора стоимость имущества (и ремонта – в том числе) не должна быть занижена.

Как получить страховую выплату?

Заявить об инциденте в государственные органы: Госпожнадзор, РЭУ (ремонтно-эксплуатационное управление), ЖЭК или другую аварийную службу;

При краже, грабеже или злоумышленных действиях третьих лиц – в органы МВД;

В течение 2–3 рабочих дней сообщить страховщику о событии;

Написать заявление, к которому приложить :

- страховой договор;

- страховой акт (аварийный сертификат), составляемый страховой компанией;

- документы, полученные от компетентных органов (постановления следственных органов по результатам расследования, пожарной и аварийной служб, милиции, судебных органов);

- акт экспертизы, выводы специалистов касательно причин и размера убытка;

- по требованию компании – другие документы.

И потом в течение 10–15 рабочих дней ждать решения о выплате; при позитивном исходе, на протяжении 5–15 рабочих дней получить страховое возмещение.

Резюме :

При покупке полиса страхования важно тщательно изучить перечень покрываемых рисков и предусмотренных страховщиком исключений.

Каталог тематических статей. Полезная информация по ремонту, отделке, дизайну.

Страхование квартиры. Зачем это делать?

Вопрос: застраховать квартиру или еще немного подождать – долгое время висел в воздухе. И хотя внутренняя готовность уже была давно, что-то постоянно мешало завершить это дело. Но получилось, как всегда: неожиданно и грустно. Несчастный случай, свалившийся на нас в виде прорыва трубы с горячей водой, придал ускорение этому процессу.

После ликвидации всех последствий этого страшного затопления и немного отдышавшись, первое, что было сделано – наконец-то оформлена страховка. Причем на всю эту процедуру было потрачено буквально минут 10-15 и немного денег. Сущий пустяк в сравнении с моральными и материальными затратами, с которыми столкнулась семья после затопления не только своей, но и квартиры соседей.

Страховка была оформлена в страховой компании через интернет и оплачена карточкой. Страховой полис также пришел на электронную почту. Никуда ехать не пришлось. Почему я решила рассказать об этом? Да просто потому, что, возможно, кто-то из вас также не может определиться: нужно ли страховать свое жилье или все это лишняя трата средств.

Вопрос, разумеется, каждый решает сам для себя. Но вот что в связи со всеми произошедшими событиями поняла я. Если такая мысль возникла, не стоит ее отбрасывать просто так. Возможно, это сама Вселенная (интуиция или называйте, как хотите) посылает вам знаки и предупреждает об опасности. Я проигнорировала эти «послания». За что и поплатилась.

В нашей стране страхование жилья – дело добровольное и не является обязательным. И, по сути, процесс этот только-только набирает обороты, находясь практически в зачаточном состоянии. Если сравнивать с европейскими странами, где 80-90% населения просто не представляют такую ситуацию, когда их жилье было бы не застраховано (как впрочем, и другие аспекты жизнедеятельности, как, например, здоровье, жизнь), то только 5-7% россиян пользуются страховой защитой своего жилья. Тем не менее, многие страховые компании разрабатывают и предлагают разнообразные программы, связанные со страхованием жилья и имущества.

Где застраховать квартиру?

Первым делом возникает вопрос: где застраховать квартиру и как выбрать страховую компанию. Перед тем как заключить договор, нужно, хотя бы поверхностно, ознакомиться с разными предложениями на рынке, изучить рейтинги и репутацию страховщиков. Косвенным доказательством надежности компании может быть разнообразие страховых рисков, различные виды страхования, возможность составлять страховые программы под индивидуальные потребности.

И уже, исходя из своих приоритетов в выборе рисков, обращая внимание на стоимость страхования и предлагаемые тарифы, можно подыскивать наиболее подходящие предложения. При этом надо учитывать, что конечный индивидуальный тариф из-за существования различных повышающих коэффициентов, может отличаться от базовых ставок.

При приобретении страхового полиса заключается соответствующий договор между страховщиком (организацией, предоставляющей услуги по страхованию и обязующейся при возникновении страхового случая возместить ущерб) и страхователем (человеком, который страхует свое жилье от выбранных им тех или иных напастей).

Кроме страховщика и страхователя в этой сделке могут быть задействованы еще и третьи лица: те, от чьих действий вы пострадали (например, затопившие вашу квартиру соседи), и те, кто наоборот пострадал в результате случившегося в вашей квартире несчастья и понес материальный ущерб (например, по вашей вине у соседей испорчен ремонт).

Объекты страхования

Застраховать дом, квартиру, любую недвижимость можно, от чего угодно: от пожара, удара молнией, от залива водой из отопительных, водопроводных, канализационных систем и при тушении пожаров, от протечек с крыши, от грабежа и кражи, от риска использования бытовых приборов, от взрыва бытового или магистрального газа, при стихийных бедствиях и даже таких весьма экзотических рисков, как падение метеоритов. А также это может быть гражданская ответственность при эксплуатации жилья владельцами квартиры.

При этом нужно понимать, что сразу от всего застраховаться не получится. Но внимательно изучив перечень рисков, предлагаемых в стандартных полисах, есть возможность его дополнить и скорректировать.

Программы страхования жилья

Страхование представлено на рынке в виде классических продуктов и в виде «коробочных» программ, в которых для каждого объекта подбираются индивидуально наборы рисков. Для владельцев типовой недвижимости: дачи, квартиры среднего класса, недорогих коттеджей, по мнению экспертов, хорошо подходят «коробочные» программы, в которых уже заранее определены условия, страховые суммы и риски. В зависимости от конкретной ситуации выбирается готовая «коробка».

Такая программа страхования по многим параметрам удобна для клиента:

- Невысокая стоимость

- Заранее определенные (фиксированные) суммы возмещения, представленные на выбор

- Нет необходимости предварительно описывать имущество

- Возможность оформить страховку на сайте страховщика в режиме онлайн.

При этом, при выборе продукта, разумеется, нужно учитывать риски, которые покрываются данным продуктом. К примеру, в «коробочных» вариантах не редко отсутствует такая опция, как страхование квартиры от протечек через крышу многоэтажного дома (актуально для жильцов последних этажей).

Программа классического страхования – не менее востребованный вариант. Ее преимущества – лучший сервис и более широкое покрытие. Стоимость полиса при классическом страховании рассчитывается всегда индивидуально и определяется количеством включенных объектов страхования и зависит от суммы страхового покрытия. При этом проводится опись имущества и предварительная его оценка.

При оформлении полиса его владельцу предоставляются дополнительные опции. Это оплата расходов за гостиницу на время восстановления жилье, пострадавшего в результате страхового случая, возмещение убытков от арендной платы, возможность застраховать ценное имущество, нежилую площадь, самоходные машины, элементы ландшафтного дизайна.

К специфическим страховым продуктам можно отнести страхование недвижимости, приобретаемой на стадии строительства (страхуются финансовые риски при затягивании сроков строительства или при банкротстве подрядчика), покупке квартиры на вторичном рынке (договор титульного страхования) или по ипотеке.

Есть еще один вид страхования жилья – это добровольное страхование, с помощью которого мы можем автоматически застраховать свою недвижимость. Для этого нужно всего лишь оплачивать взнос, включенный отдельной строкой в платежку за коммунальные услуги. Размер этого взноса небольшой. Но, разумеется, в этом случае набор страховых рисков, как и сумма возмещения, очень скромные.

Для заключения договора каждый страховщик разрабатывает свой перечень документов:

- Заявление. Если полис оформляется представителем страхователя, ему же выплачивается страховое возмещение при наступлении страхового случая (поэтому на заключение договора необходимо предъявить доверенность, заверенную нотариально). При оформлении договора онлайн этот документ также необходим при наступлении страхового события

- Паспорт

- Документы, подтверждающие право собственности на жилье и имущество (накладные, чеки, отчеты об оценке).

- Помимо предъявления требуемых документов, возможно потребуется осмотр и оценка жилья, предварительная опись имущества, проведенная страховым агентом.

Сколько стоит застраховать квартиру?

Чтобы сориентироваться по цене, необходимо изучить правила страхования в разных компаниях и исходить из того, чтобы цена соответствовала качеству услуг. Специалисты советуют обращаться в крупные страховые компании, которые известны своей деловой репутацией и высоким финансовым рейтингом.

В зависимости от различных факторов и пакета рисков, для квартир страховой тариф составляет ориентировочно от 0,15% до 0,45%. Например, годовая стоимость страховки небольшой типовой квартиры (покрытие в 1,5 миллиона рублей) будет примерно составлять сумму от 2,2 тысяч рублей.

Для загородной недвижимости – страховой тариф от 0,45% до 1,5%. За дом, застрахованный на миллион рублей, нужно будет платить в год ориентировочно 4,5 тысячи рублей.

На рынке востребованы «коробочные» продукты со страховым покрытием до 500 тысяч рублей со средними тарифами – от 0,25% до 0,45% (зависит от размера страховой суммы). За такой полис в год его владелец заплатит примерно 1,5 тысячи рублей.

При расчете стоимость полиса по ипотечному страхованию учитывается, из чего сделаны внешние стены, перекрытия и перегородки, а также возраст дома. Страховка получается дороже, если дом старше. Удорожает ее стоимость наличие в доме газовой колонки, камина, сауны.

При возникновении затруднений с определением страховой суммы можно обратиться к независимому эксперту-оценщику или страховому агенту. При заявлении значительной страховой стоимости надо быть готовым подтвердить ее размер документами.

Без помощи эксперта вряд ли обойдутся и владельцы больших загородных домов. В то время как для недорогих загородных объектов (дачные постройки в садовых товариществах) вполне подойдут программы экспресс-страхования.

На какой срок можно застраховать жилье?

Как правило, жилье страхуют на год. Хотя возможны и другие варианты. Например, можно купить страховку на отпуск, на какой-то иной период, когда владелец не будет проживать в квартире или, скажем, на период ремонта соседской квартиры, расположенной выше этажом.

Но можно ли считать такой вариант экономией? Эксперты по страхованию считают, что это не всегда целесообразно. На короткий срок страхования стоимость страховки рассчитывается по шкале краткосрочного страхования. И в результате, по сравнению со стоимостью годовой страховки, клиент приобретет более дорогое страхование. Так как страховка за месяц получается дороже.

Гораздо выгоднее получится снизить стоимость страховки за счет отбора для каждого объекта более вероятных рисков. Зачем страховать, к примеру, от кражи внутреннюю отделку или конструктив квартиры.

Тонкости страхования

При оформлении страхового полиса специалисты рекомендуют:

- обращаться в надежные страховые компании

- не стесняясь, задавать вопросы и выяснять все, что непонятно

- не делать основным критерием при выборе компании стоимость страхового полиса (экономия может обернуться большими убытками)

- по возможности стараться не устранять последствия наступившего страхового случая до приезда страхового агента, чтобы оценка масштабов нанесенного ущерба была более справедливой

- внимательно читать правила страхования, обращая внимание на такие аспекты, как:

- Механизм оценки нанесенного ущерба (размер компенсации зависит от этого параметра)

- В какие сроки, куда и как сообщать о произошедшем страховом случае

- Перечень рисков, предусмотренных договором

- Условия и порядок выплаты страховки, сроки, в течение которых возмещается ущерб, после предоставления всех требуемых документов

- Причины, по которым возможен отказ в выплате возмещения убытков.

На этом пункте остановимся поподробнее. Представьте, что вы застраховавшись от разных напастей, регулярно платили страховые взносы, и вдруг при наступлении того самого непредвиденного случая не вовремя проинформировали об этом страховую компанию или не нашли времени и сил, собрать требуемый полный пакет документов.

Что произойдет в этом случае? Вам банально откажут в выплате страховки. Потому как несвоевременное обращение с заявлением о случившемся событии в компанию – одна из причин отказа. В договорах четко прописан пункт о незамедлительном обращении к страховщику, который должен по горячим следам провести экспертизу, прежде чем возместить ущерб. Оправданием для нерасторопного страхователя может послужить только уважительная причина, например, командировка, болезнь. Восстановить срок в этом случае возможно, но в судебном порядке.

Вторая часто встречающаяся причина – неправильно оформленные документы или предоставленные не полностью. К заявлению о страховом случае нужно как минимум приложить еще опись нанесенного ущерба и подтвердить это документально.

Третья причина – мошеннические действия. Не стоит пытаться обмануть страховщика и вытянуть из него возмещение в большем размере, предоставляя ложную информацию о масштабах бедствия и завышая стоимость ущерба. А хуже того, инициируя страховой случай или прибегая к каким-либо противоправным действиям. Это может не только послужить причиной отказа, но и привести к уголовной ответственности в некоторых случаях.

Можно остаться без выплаты из-за халатности или неосторожности страхователя и владельца имущества (частый пример: хозяин жилья заснул с непотушенной сигаретой, чем спровоцировал пожар), если это доказано экспертизой. Еще одна причина – из-за невнимательности при подписании договора, ваш случай может не соответствовать рискам, указанным в нем.

Страховка квартиры: иллюзия безопасности или залог здорового сна?

Застраховать квартиру в России можно двумя способами: начать платить взносы, указанные в квитке на оплату услуг ЖКХ, или самостоятельно обратиться в страховую компанию. При этом у каждого из этих способов есть свои преимущества и недостатки. АиФ.ru рассказывает о том, как правильно застраховать своё жильё.

Страховка по умолчанию

Добровольное страхование жилья власти стали предлагать в квитанции на оплату услуг ЖКХ около 10 лет назад. Тогда в них появилась сумма платежей за квартиру со страховым покрытием и без него. Чтобы застраховать жильё, достаточно начать платить, а чтобы отказаться — не делать этого. При этом называть такое страхование государственным нельзя. Страхованием квартир занимаются частные компании, победившие в конкурсе и подписавшие договор с ДЭЗом или управляющей компанией. Узнать, какая именно компания занимается страхованием в вашем районе, можно на сайте городского центра жилищного страхования.

Застраховать таким образом можно квартиру или жильё, находящееся в социальном найме, отделку, инженерное оборудование, коммуникации, конструктивные элементы. К страховым случаям относятся: пожар, взрыв по любой причине, кроме террористического акта, а также авария систем отопления, водоснабжения, канализации. Нужно помнить, что квартира становится застрахованной на следующий месяц после того, как жильцы начали платить взносы. То есть, если вы заплатили в сентябре, страховка вступит в силу в октябре. Воспользоваться услугой могут только лица, прописанные в квартире.

Плюс такого страхования заключается в том, что жильцам не нужно выбирать страховщика, тратить время на оформление документов: за них это уже сделала управляющая компания. Кроме того, такое страхование обходится дешевле, чем в целом по рынку.

Тонкости расчёта

Взнос определяется из расчёта 1 руб. 21 коп. за один квадратный метр жилья. То есть за квартиру площадью 60 кв. м в месяц нужно будет отдать 72,6 рубля, а в год — 871 рубль. Максимальная сумма компенсации составляет 33 тысячи рублей за квадратный метр. За последние годы самая большая сумма выплат составила 600 тысяч рублей.

«Самый главный минус такого вида страхования — маленькие суммы компенсации, которые могут просто не покрыть затрат на восстановление квартиры. Максимальная выплата в 600 тысяч рублей — исключительный случай, когда квартира была уничтожена практически полностью. Однако чаще всего выплаты по отделке жилья составляют около 100 тысяч рублей, в то время как ремонт в случае, например, залива, может стоить гораздо дороже», — считает Никита Ситников, начальник управления розничного страхования РЕСО-Гарантия. Кроме того, такая страховка не подразумевает страхования гражданской ответственности. То есть, если вы залили соседей, она ущерба не покроет.

Но самым существенным минусом является то, что большинство жителей просто не знает, какие выплаты им гарантированы, ни разу не видели договор и даже не имеют представления, как называется их страховая компания.

Индивидуальные риски

Индивидуальное страхование более гибкое, но и стоит оно намного дороже.

Применительно к Москве тариф по страхованию движимого имущества составляет от 0,6 % от его стоимости и зависит от его вида (мебель, ковры, бытовая техника и пр.). Тариф по страхованию конструктивных элементов квартиры (стены, перекрытия, балконы и лоджии, окна, двери) составляет от 0,07 % от стоимости квартиры. Тариф по страхованию отделки и технического оборудования — от 0,4 % от их цены.

Для примера — цена страховки отделки жилья за 1 миллион рублей составит 4000 рублей в год. Конструктивных элементов квартиры за 4 миллиона рублей — 2800 рублей в год. Мебели и других элементов интерьера, бытовой техники стоимостью 500 000 рублей — 3000 рублей в год. Таким образом, застраховать жильё с этими параметрами можно будет примерно за 10 тысяч рублей в год.

Плюсом такой формы страхования является возможность выбора компании, которой вы больше всего доверяете, а также конкретных рисков, от которых вы хотите застраховать жильё. Поэтому, выбирая, от чего защитить свою квартиру, нужно знать статистику самых частых страховых случаев.

Больше всего (более 92,2 %) страховых случаев приходится на залив квартиры и страхование связанной с ним гражданской ответственности (около 20 %). 2,1 % относится к возмещению при пожаре, 3,3 % — противоправные действия третьих лиц (вандализм), 0,4 % — стихийные бедствия, 2 % — кража и грабёж. Чаще всего страховые случаи относятся к отделке жилья и тому, что находится в квартире (мебель, техника, ковры и др.), а реже — на саму недвижимость.

В случае беды

Одна из самых частых причин отказа страховой компании возмещать ущерб — отсутствие документов, которые подтверждали бы факт наступления страхового случае и указывали на его причину. Эти документы должны выдавать государственные организации, работающие на месте происшествия, — пожарные, полиция, ремонтные службы. Поэтому, в какой бы стрессовой ситуации вы ни находились, об этих бумагах забывать нельзя.

После их получения нужно в течение 3 дней обратиться в страховую компанию с заявлением, предоставив паспорт и свидетельство о праве собственности, единые платёжные квитанции. После этого квартиру должен посетить сотрудник страховой компании, от которого зависит, будет ли произведена выплата и в каком размере.

Важно помнить, что страховая компания откажется выплачивать компенсацию, если авария случилась по вине жильцов. Например, если они забыли закрыть кран, из-за чего произошёл залив, и конечно, если страховой случай произошёл по их злому умыслу (например, поджог). Не будут возмещены повреждения квартиры, если они были получены в результате спецоперации (например, ликвидация террористов) или в случае катастрофы (например, когда на дом упал самолёт). В таком случае ответственность за возмещение убытков ложится на ведомства и компании, по вине которых был причинён ущерб, и они самостоятельно определяют размер выплат.

Если дома не стало

Страховка по цене 10 тысяч рублей в год, не говоря уже о более дешёвой, не покроет всю стоимость жилья, и в случае, если в результате стихийного бедствия, военных действий или катастрофы ваш дом будет разрушен, можно рассчитывать только на максимальную сумму страховых выплат, что, впрочем, может быть неплохим подспорьем.

«Государство должно предоставить людям, оставшимся без крыши над головой, временное жильё, а затем и постоянное. Чаще всего эти вопросы решаются индивидуально, но рассчитывать на то, что новая квартира будет не хуже утраченной, обычно не приходится. В связи с этим уже много лет в правительстве обсуждается вопрос введения обязательного страхования недвижимости по примеру страхования автомобилей, которое позволит минимизировать нагрузку на бюджет. Особенно актуальна эта ситуация стала после летних наводнений в 2012 году, когда властям пришлось выплачивать миллиардные компенсации оставшимся без жилья людям. Однако пока что конкретных шагов в этом направлении не предпринято. Согласно действующему федеральному закону «Об организации страхового дела в РФ» от 31.12.1997 г., страховать своё жильё или нет, каждый гражданин решает сам», — рассказала АиФ.ru Тамара Касьянова, первый вице-президент Общероссийской общественной организации «Российский клуб финансовых директоров».

Хочу застраховать квартиру. Как правильно это сделать?

Я хочу застраховать квартиру своей бабушки. Имею ли я на это право, если я не собственник? Могу ли я быть выгодоприобретателем по договору страхования чужой квартиры? У квартиры три собственника , все они мои родственники.

Что можно застраховать в квартире? На что я имею право, заключая договор со страховой компанией? Что такое франшиза? В каких случаях на нее надо соглашаться, а в каких нет?

Буду благодарна вам за ответ.

Вы можете застраховать имущество другого человека, в том числе и недвижимость. Для этого не нужны родственные связи. Застраховать можно почти все и почти от всего, но, как обычно, есть нюансы. Много нюансов.

Основные термины

Прежде чем изучать особенности страхования недвижимости, стоит пояснить важнейшие термины нормальным человеческим языком.

Страхователь — тот, кто приобрел страховой полис.

Страховщик — страховая компания.

Выгодоприобретатель — тот, кто при наступлении страхового случая получит компенсацию от страховщика.

Страховая премия — стоимость полиса, то есть плата за страхование.

Страховая сумма — максимально возможный размер страховой выплаты при наступлении страхового случая. Страховая сумма всегда указана в полисе.

Франшиза — часть ущерба, которая не подлежит возмещению страховщиком, если подобное предусмотрено договором. При наличии указана в полисе.

Допускается ли страховать не свою квартиру

Это вполне законно. Страхователь и выгодоприобретатель могут быть разными людьми. При этом, согласно ст. 930 Гражданского кодекса, у выгодоприобретателя должен быть интерес в сохранении имущества, основанный на законе или договоре. Обычно это право собственности.

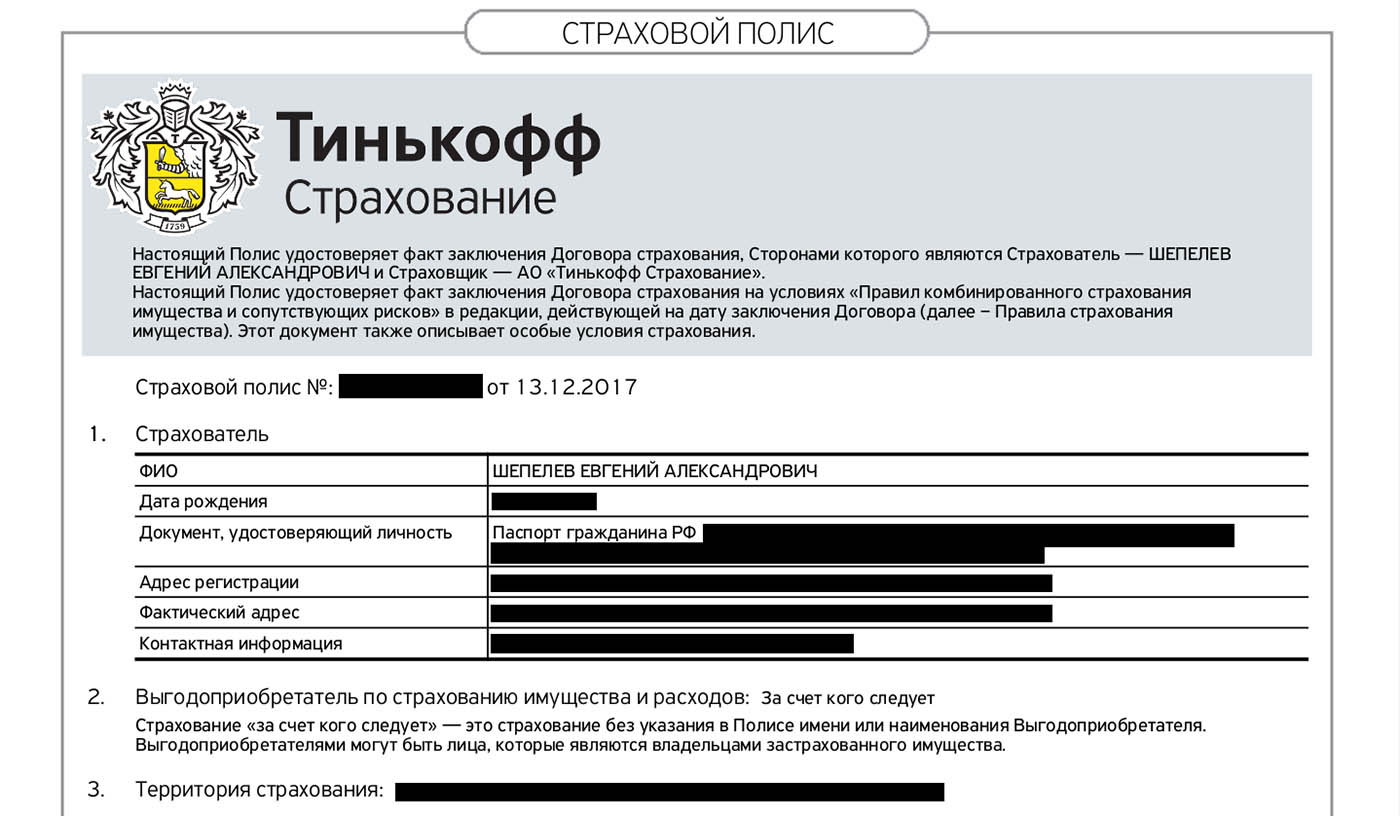

В страховом полисе «Тинькофф-страхования» в графе «выгодоприобретатель» указано «за счет кого следует», а конкретное лицо не названо. Выгодоприобретателем будет тот, кто имеет интерес в сохранении имущества и предъявит полис.

Вариант страхования «за счет кого следует» предусмотрен все той же ст. 930 ГК РФ .

Купленный мной полис страхования квартиры. Квартира не моя. Обратите внимание на п. 2: там объясняется, кто выгодоприобретатель. Имя не указано. Компенсацию при наступлении страхового случая получит владелец квартиры

Купленный мной полис страхования квартиры. Квартира не моя. Обратите внимание на п. 2: там объясняется, кто выгодоприобретатель. Имя не указано. Компенсацию при наступлении страхового случая получит владелец квартиры

В вашем случае выгодоприобретателями будут все три владельца квартиры.

Если произойдет страховой случай, компенсацию ущерба сделают с учетом долей владения недвижимостью. Владельцам надо будет представить страховщику документальные подтверждения того, что они собственники.

Что можно застраховать в квартире

Застраховать можно почти все: от стен до бытовой техники и прочего имущества. В том числе можно оформить страховку на:

- конструктивные элементы — например, стены, перегородки, перекрытия, балконы, лестницы;

- внутреннюю отделку — обои, напольные покрытия, лепнину;

- инженерное оборудование — трубы, проводку, счётчики, камеры видеонаблюдения;

- движимое имущество в квартире — мебель, одежду, электронику и т.п.

Страховые компании обычно не страхуют наличные деньги, драгоценные металлы и камни, документы, лекарства, продукты питания, растения, животных и некоторые другие категории имущества, находящиеся в пределах застрахованного жилья. Перечень исключений можно найти в правилах страхования имущества на сайте страховой компании или уточнить у сотрудника.

Какие есть риски

Самые частые беды, которые случаются с квартирами, — это заливы, пожары и противоправные действия третьих лиц, например, кражи или вандализм. Это базовый набор рисков, который обычно включают в «коробочные» решения — готовые типовые полисы, которые предлагают страховые компании.

Некоторые страховые компании позволяют самостоятельно сконструировать полис, где к базовым рискам можно добавить дополнительные. Вот таким может быть набор рисков в полисе параноика:

- пожар, взрыв, удар молнии;

- залив по различным причинам;

- противоправные действия третьих лиц;

- стихийные бедствия — от очень сильного ветра до землетрясения;

- механические повреждения — падение летательных аппаратов и их частей, падение деревьев, наезд транспортных средств, действия животных;

- вред здоровью, если в застрахованном объекте были люди и они пострадали при наступлении страхового случая.

Еще можно (и нужно!) застраховать гражданскую ответственность. Например, если в застрахованной квартире прорвало трубу и квартира этажом ниже пострадала, ущерб соседям компенсирует страховая компания с учетом лимита согласно полису. В «коробочных» полисах гражданская ответственность обычно предусмотрена.

В правилах страхования можно найти подробное описание каждого риска. Без исключений не обошлось: так, террористический акт обычно не считается риском, хоть это и противоправное действие.

На страховые выплаты не стоит рассчитывать, если имущество пострадало в результате военных действий, гражданских волнений или решения властей — например, при сносе незаконно возведенного сооружения по решению суда. Ядерный взрыв тоже не причина требовать компенсацию.

Страховые суммы и стоимость полиса

Страховую сумму в случае с «коробочными» решениями устанавливает страховая компания. Обычно есть выбор из 3—4 предложений с разными вариантами страховых сумм и страховой премии.

Если вы сами конструируете страховой полис, то страховые суммы надо указывать самостоятельно — отдельно по каждому виду имущества (конструкция, отделка, движимое имущество и др.) и по гражданской ответственности. Чем больше страховая сумма, тем дороже полис.

Учтите, что при наступлении страхового случая вам компенсируют ущерб, размер которого оценивает экспертиза. Нет смысла страховать на 20 000 000 рублей квартиру, стоимость которой со всем имуществом 10 000 000 рублей. Вы не получите по страховке больше, чем насчитает эксперт, потому что страховка — это компенсация ущерба, а не способ заработать на беде.

На стоимость полиса также влияет франшиза. Есть три основных типа франшиз:

- условная — страховая компания не возмещает ущерб, если его размер меньше или равен размеру франшизы, но возмещает его полностью, если размер убытка больше размера франшизы;

- безусловная — сумма франшизы всегда вычитается из суммы компенсации;

- временная — в течение некоторого периода страховка не действует.

Например, у клиента есть страховка от залива квартиры с безусловной франшизой 5000 Р . Его квартиру затопили соседи и фактический ущерб — 45 000 Р . Страховая компания компенсирует на 5000 Р меньше, то есть 40 000 Р . А если бы в приведенном примере франшиза была условной, то страховая компания выплатила бы все 45 000 Р .

Польза для страхователя в том, что наличие франшизы делает полис дешевле. Опять же, из-за ущерба в 2000 вы вряд ли станете звонить в страховую компанию. Попробуйте разные варианты в конструкторе полиса на сайте страховой компании, чтоб решить, что важнее: полная компенсация или более дешевый полис с франшизой.

Наконец, стоимость одного и того же набора рисков и страховых сумм отличается у разных страховых компаний. Стоит сравнить предложения нескольких страховщиков. Возможно, удастся сэкономить несколько сотен или даже тысяч рублей без вреда для страховки .

Если кратко

Застраховать квартиру или иную недвижимость можно, даже если она вам не принадлежит. Выгодоприобретателем обычно является собственник.

В квартире страхуется почти все, но есть исключения (деньги, драгоценности, документы, некоторые другие виды имущества).

Стоимость страховки зависит от страховой компании, набора рисков, страховых сумм, наличия франшизы.

Страховка не спасает от беды, но позволяет компенсировать ущерб от неё. Подзаработать на страховом случае вряд ли получится: страховка покрывает ущерб согласно экспертизе и не более того.

Перед оформлением страхового полиса очень внимательно прочтите правила страхования, ибо так гласит главное правило юридической грамотности.

Страхование дома – детальное пособие для новичков. Обзор лидирующих организаций, занимающихся услугами страхования.

Люди, которым посчастливилось завладеть загородными домами, дачами, или которые просто живут в поселке, имея частную недвижимость часто задумываются вопросами страхования своего имущества. Данная статья будет полезной для всех, кто уже является владельцами частных домов, или тех, кто собирается ими стать.

Мы постараемся ответить на такие вопросы:

- Страхование частных домов – зачем это нужно?

- Как застраховать свой коттедж от пожара?

- Насколько большой может быть стоимость страхования дома и от чего она зависит?

В чем необходимость страхования дома?

Страхование частного дома, деревенской дачи или коттеджа – это разумное вложение денег. Хорошо, когда дом стоит и ничего с ним плохого не происходит. Но могут произойти разного рода случаи, которые заставят задуматься, почему же я раньше не оформил страховку?

Любое частное здание является куда больше незащищенным перед природными явлениями, чем квартира. Также, такое жилье может притягивать различных злодеев, которые только и ждут момента пополнить карманы за ваш счет.

Наиболее нуждающимися в страховке являются дачные дома. Их хозяева приезжают на участок только в теплую пору года. И обычно такой приезд не длится слишком долго. Поэтому целесообразность очевидна.

Хозяева больших коттеджей тоже часто терзают себя мыслями, как лучше защитить свое жилище. Они устанавливают разные охранные системы, ставят самые крутые замки. Но, хочу вам сказать, если вор захочет проникнуть в здание, он это сделает. Более разумным решением было бы приобрести страховку.

Сейчас мы говорим о третьих лицах, но помимо них есть еще целая куча факторов, которые могут принести вред нашему дому: пожары, ливни, грады, наводнения, падающие деревья, талый снег и это еще не весь список.

Сколько раз вы слышали по телевизору, что дом сгорел, или его ограбили? Множество раз частные сектора страдали от деревьев, которые падали на крышу дома после страшного урагана. Бывало и такое, что от постройки оставались только стены, а пострадал он от поджога.

Существует много случаев, когда люди выкидывали огромные суммы денег на восстановление своего жилья, но этих трат можно было бы избежать, если бы была оформлена страховка.

Стоимость страхового полиса по сравнению с возможными затратами на восстановление ничтожно мала. Зато вы сможете не ломать голову, где искать деньги, так как будете уверены, что ваши проблемы решатся благодаря страховке.

Хозяева домов имеют право заключить договор страхования:

- на дом целиком;

- на несущие сооружения:

- на лицевую сторону строения;

- на внутреннюю часть дома;

- на проводку, сантехнику;

- на технику расположенную в доме;

- на ценные вещи, хранящиеся в доме.

Страховать дом также рекомендуется тем, у кого он расположен на территориях подтопления. Нередко в новостях твердят, как весенние паводки смогли навредить большим построениям.

Не будет лишним и страхование деревянного дома. Такие строения могут быстро загореться, как от воздействия на него природных факторов, так и благодаря стараниям третьих лиц. Только помните, что для страховщиков существует большая разница между терминами поджог и возгорание.

Российский народ не слишком доверяет страховым компаниям. Только небольшой процент обращается за оформлением страховки на свою собственность. Западные страны к этому относятся более серьезно, и там почти каждый второй дом имеет страховку.

Люди просто еще не понимают, что финансово выгодно, грамотно и дальновидно купить страховой полис, чем позже потратить целое состояние, на восстановления жилья.

Факторы, влияющие на стоимость страхования

Страхование дома – это добровольная процедура. Никто не принуждает ставить свою подпись на договоре страхования. Человек вправе самостоятельно делать выбор, страховать или не страховать, если страховать, то, что именно. Владельцы сами выбирают страховое агентство и тип полиса.

Стоимость страховки будет разной, и зависит она от нескольких обстоятельств, которые мы сейчас рассмотрим более детально.

1) Численность рисков, выбранных клиентом

При оформлении страхового полиса страхователь имеет право сам выбирать количество рисков. По стандартной схеме, чем большее количество рисков, тем большей будет статья расходов по страховке. Но при подборе рисков нужно хорошенько задуматься, что более актуальным является в вашей конкретной ситуации.

Имеет ли смысл указывать одной из угроз, наводнение, если строение расположено на территории, в радиусе 100 километров которой, нет ни одного водоема? Точно также, глупо вписывать в договор вероятность землетрясения, если дом построен на сейсмически хорошем месте, где подобных катаклизмов не было больше тысячелетия.

Основными рисками, которые чаще всего клиенты выбирают, как страховой случай, считаются следующие:

Риск банкротства строительной компании.

Риск банкротства строительной компании.