Шаг за шагом к новому жилью: что делать дальше, если в Сбербанке одобрили ипотеку

При выборе кредитной организации большинство заемщиков отдают предпочтение Сбербанку. В него подают заявки, как на потребительское кредитование, так и на ипотеку.

Процесс рассмотрения заявок в этом банке отлажен до мелочей, что позволяет в короткие сроки дождаться одобрения по кредиту.

В данной статье мы рассмотрим вопрос что делать дальше, если в Сбербанке одобрили ипотеку.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 938-51-36 . Это быстро и бесплатно !

Факторы, влияющие на вынесение решения

Решение по отправленной заявке на ипотечное кредитование производится на основе документов, предоставленных в банк. Прежде всего, во внимание берется личность заемщика. Банк проверяет его паспортные данные на наличие долговых обязательств в иных финансовых организациях, а также на предмет чистоты кредитной истории. Естественно, вероятность одобрения ипотеки у людей с чистой историей выше.

Решение по отправленной заявке на ипотечное кредитование производится на основе документов, предоставленных в банк. Прежде всего, во внимание берется личность заемщика. Банк проверяет его паспортные данные на наличие долговых обязательств в иных финансовых организациях, а также на предмет чистоты кредитной истории. Естественно, вероятность одобрения ипотеки у людей с чистой историей выше.- Просрочки, допущенные даже при выплаченном позднее кредите, могут привести к отказу. Поэтому платя кредит, нужно следить за датой внесения денежных средств, так как это может в дальнейшем повлиять на ответ по ипотеке.

- Второй основополагающий момент – это справка о доходах, предоставленная по форме 2-НДФЛ. Этот документ привозят с места работы, где бухгалтер описывает персональный доход обращающегося лица. На основе полученных данных банк анализирует заявленный доход, а также дополнительную финансовую помощь со стороны созаемщиков. Полученная сумма может быть меньше заявленного платежа по ипотеке, поэтому банк может отказать.

- Если у человека уже есть ипотека, и он решил оформить еще один кредит, например для своих детей, тогда ему могут отказать, но не всегда. Все будет зависеть от финансовой нагрузки и уровня заработной платы.

- Еще один важный момент – это жилье, выбранное в качестве залогового имущества. Сбербанк предъявляет определенные требования к нему, поскольку в случае неуплаты по долговым обязательствам недвижимость будет реализовываться, и на это уйдут дополнительные расходы. Главное правило – это ликвидность жилья, подходящего под ипотеку. Ветхие и некачественные строения не могут быть предметом залогового имущества.

Особенности процесса

Одобрение ипотеки – это процесс, при котором данные потенциального заемщика проверяют через электронные системы на наличие долгов и подлинности предоставленных документов. Помимо этого, сотрудники обзванивают заемщика и его созаемщиков с целью проверки данных. Также они могут удостовериться о том, верно ли заемщик указал рабочие контакты. Ипотека представляет собой займ на большую сумму, поэтому к процессу проверки банк подходит со всех степенью строгости.

Сколько дней ждать вердикта?

Если документы направлены к менеджеру, и заявка принята в обработку, тогда начинается срок рассмотрения заявки. Не нужно паниковать, если в течение нескольких дней ответ не приходит. Это может происходить по нескольким причинам:

проверка предоставленных данных;

проверка предоставленных данных;- большое количество обрабатываемых заявок;

- выходные и праздничные дни.

Многие люди наверняка хотят узнать, сколько дней одобряют заявку. Среднее количество дней, отведенных на рассмотрение заявки, составляет от 2 до 5. Бывают случаи, когда ответ не приходит и через неделю. Если банк просит предоставить больше сведений, тогда это нужно сделать, потому что в интересах заемщика показать себя с благополучной стороны по отношению к банку.

Как узнать об одобрении или отказе?

Многие заемщики в процессе рассмотрения заявки нервничают, и хотят знать, одобрили ли кредит.

Личное посещение

Самый простой способ узнать, одобрили заявку или нет, – это посетить отделение, где была подана заявка. При этом нужно помнить, что без паспорта менеджер не сможет посмотреть, одобрена ли заявку.

Если с момента подачи документов прошло более десяти дней, тогда нужно явиться с паспортом в ближайшее отделение, где менеджер сообщит решение по ипотеке.

Через интернет

Понять, что ипотеку одобрили можно и с помощью онлайн-сервисов. При подаче заявки через сервис «Сбербанк онлайн» отслеживать его нужно именно в этом приложении.

Помимо интернета имеются и иные способы:

- Если заявка была подана в отделении, тогда по номеру, указанному в ней. В сбербанке есть номер 8-800-555-55-50, по которому можно позвонить и продиктовать номер заявки. Оператор подскажет ответ по рассмотрению.

- При подаче заявления через сайт Сбербанка к заявке также присваивается номер, отслеживание которого производят по вышеуказанному номеру.

- Ответ приходит в виде СМС сообщения на указанный в заявке номер телефона.

Ситуация, когда банк принимает положительное решение, а потом отрицательное

Решение по кредитной заявке в Сбербанке действительно в течение трех месяцев. Этот срок отводится для поиска жилья и сбора необходимой документации. Положительное решение, вынесенное банком, в редких случаях может быть изменено на отрицательное.

Чаще всего отказ происходит в силу непредвиденных обстоятельств:

Чаще всего отказ происходит в силу непредвиденных обстоятельств:

- смена условий по ипотечному тарифу, если раньше ставка была меньше, и заемщик мог покрыть ежемесячный кредит, то при измененных условиях и повышении ставки его средств не хватает;

- при выявлении фальсификации документов и предоставлении ложных сведений в кредитную организацию;

- при иных обстоятельствах, связанных с кредитной историей заемщика.

Что делать дальше?

Дальнейшие действия после одобрения будут зависеть от того, выбран вариант с жильем или нет. В первом случае можно приступать к подготовке документов, состоящих из следующих бумаг:

- составление предварительного договора купли-продажи;

- согласие от супруги продавца квартиры, заверенное нотариусом, в котором она соглашается на продажу недвижимости;

- заключение эксперта о стоимости жилья, приглашенного из независимой экспертной организации.

Если недвижимость для покупки не выбрана, тогда у заемщика есть время на ее подбор, после чего нужно требовать от продавца документы на жилую площадь, и принести в банк те бумаги, которые необходимы для завершения сделки по ипотечному кредитованию.

Процесс ожидания одобрения в Сбербанке всегда требует выдержки, в том числе и эмоциональной. Если кредитная история и уровень заработной платы позволяют оплачивать ипотеку, тогда у клиента есть шанс получить одобрение, но нужно помнить, что помимо этих факторов существуют и другие, являющиеся вескими основаниями при решении банка.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

+7 (499) 938-51-36 (Москва)

+7 (812) 467-38-73 (Санкт-Петербург)

Одобрили ипотеку в Сбербанке — что делать дальше?

Самым популярным банком среди ипотечников в 2022 году является Сбербанк. Многим клиентам одобряют ипотеку, и тогда возникает вопрос — какие дальнейшие действия? Сегодня узнаем, что делать после одобрения ипотеки в Сбербанке, сколько действует одобрение, куда идти дальше и какие документы собирать.

Сроки действия одобрения по ипотеке в Сбербанке

До 2022 года у заемщика после одобрения заявки на ипотеку было только 2 месяца на то, чтобы и подобрать жилье, и собрать необходимые документы, и подать их на одобрение в банк. В 2022 году Сбербанк продлил этот срок, и теперь он составляет 90 дней.

За это время клиент должен успеть:

- Найти подходящий объект, который будет соответствовать требованиям банка.

- Сделать оценку выбранной квартиры.

- Зарегистрировать право собственности на объект в Росреестре.

- Подать документы в банк и получить ипотеку.

К сожалению, не всегда клиенты успевают провести эту работу всего за 3 месяца. В таком случае необходимо будет повторно отправлять заявку на ипотеку и снова ждать ее одобрения.

7 дальнейших действий ипотечного заемщика

Рассмотрим пошаговую схему, что нужно делать, начиная с момента одобрения ипотеки Сбербанком, заканчивая получением ипотечного кредита.

Шаг 1: Найдите недвижимость

Сразу после одобрения заявки начинайте искать жилье. Выбор подходящей квартиры часто затягивается на долгий срок. Учитывайте то, что выбранный объект должен соответствовать критериям, предъявляемым к залоговому имуществу.

Требования к залоговому объекту:

- Квартира не коммунальная. Банки отказываются кредитовать такое жилье, его сложно продать в порядке взыскания задолженности.

- Зданию не требуется капитальный ремонт.

- Отсутствуют незаконные перепланировки.

- Подведены все необходимые коммуникации — вода, свет, отопление, канализация.

- В квартире не прописаны люди, которые имеют право в дальнейшем претендовать на часть объекта — заключенные, пропавшие без вести и т. д.

Шаг 2: Соберите документы

Первый и самый важный этап при сборе документов — обсуждение их полного перечня с ипотечным менеджером.

Если покупатель обратился за помощью в риэлтерское агентство, собирать документы будут его сотрудники. Опытные агенты знают требования Сбербанка и помогут собрать бумаги в полном соответствии с ними.

Если покупатель решил провести сделку самостоятельно, он должен быть готов предоставить следующий пакет документов:

- Отчет об оценке выбранного объекта.

- Документы, подтверждающие, что у покупателя имеются средства на первоначальный взнос. Заемщик предоставляет выписку с банковского счета и расписку продавца, свидетельствующую, что он получил оговоренную сумму аванса.

- Личные документы: паспорт, копия трудовой книжки, заверенная работодателем.

- Бумаги, подтверждающие платежеспособность покупателя. Справка с работы по форме 2-НДФЛ или по форме банка. При наличии дополнительных источников дохода, обязательно предоставьте их официальное подтверждение. При сдаче жилья в аренду покажите договор с арендатором, при работе по совместительству — справку с предприятия.

- Нотариально заверенное согласие супруга/супруги о передаче квартиры в залог, если заемщик состоит в браке.

- При наличии у покупателя непогашенных кредитов, необходимо взять справки о них в банке.

- При оплате части квартиры с помощью материнского капитала, нужно приложить сертификат и справку из Пенсионного фонда.

Кроме указанных бумаг от покупателя, потребуются еще и документы от продавца.

Если продавец — юридическое лицо, перечень следующий:

- Учредительные документы.

- Решение руководства юридического лица о продаже квартиры. Здесь обязательно должны быть указаны: цена объекта, сроки совершения сделки и порядок расчетов.

- Документ, подтверждающий полномочия представителя подписывать договора купли-продажи.

- Паспорт представителя.

При покупке жилья у физического лица в банк подают такие документы:

- Свидетельство о праве собственности.

- Документ-основание этого права собственности (договор купли-продажи, мены, дарения или свидетельство о приватизации).

- Выписка из ЕГРН. Ее можно получить в Росреестре. Она действует только 1 месяц.

- При наличии долевой собственности на квартиру — нотариально заверенный отказ совладельцев от первоочередного права приобретения.

- Если продавец состоит в браке и квартира является совместно нажитым имуществом, он обязательно предоставляет в банк нотариально заверенное согласие второй половины на продажу недвижимости. Если жилье было куплено продавцом до брака, это также необходимо подтвердить нотариально.

- Если один из совладельцев несовершеннолетний, предоставляют разрешение на продажу от органов опеки.

Шаг 3: Сделайте оценку залога

Оценивать недвижимость должны только сотрудники аккредитованных в банке оценочных компаний. Список таких агентств можно взять у кредитного специалиста. Оценщик обязательно должен осмотреть жилье лично, поэтому договоритесь о визите с продавцом заранее.

Оценка недвижимости представляет собой отчет, в котором прописаны подробные характеристики будущего предмета залога.

Он включает в себя:

- Фотографии объекта и комментарии оценщика.

- Планировку в графическом формате.

- Подробное описание жилья.

- Его рыночную и залоговую стоимость.

Главным пунктом отчета является вывод об общем состоянии квартиры и ее реальной стоимости. Банк должен быть уверен, что объект стоит тех денег, которые просит за него продавец, и что при необходимости реализовать его на торгах, банк не потеряет прибыль.

Оценку оплачивает покупатель из личных средств.

Этот документ потребуется только при приобретении готового жилья или земельного участка. Если покупатель приобретает в ипотеку квартиру в строящемся доме, оценку он проведет уже после ввода жилья в эксплуатацию.

Шаг 4: Застрахуйте квартиру

Покупая жилье в ипотеку, нужно быть готовым к тому, что банк потребует застраховать имущество. В 102-ФЗ «Об ипотеке» нет указания на прямую обязанность покупателя страховать квартиру. Однако там написано, что такая процедура осуществляется согласно условиям договора. Конкретно в Сбербанке страхование имущества — обязательное условие получения кредита.

В некоторых случаях банки требуют застраховать не только жилье, но и самого заемщика. От последнего можно отказаться, однако в этом случае Сбербанк поднимет процентную ставку по ипотеке на 1%. Подробнее об ипотечном страховании читайте в этой статье. Посчитать стоимость страховки можно на специальном калькуляторе, который расположен ниже.

Шаг 5: Зарегистрируйте сделку и право собственности

Эта процедура осуществляется по заявлению обеих сторон: покупателя и продавца. К нему прикладывают правоустанавливающие документы, ксерокопии паспортов каждой из сторон и чек об уплате государственной пошлины.

Заемщик должен оплатить 3 пошлины:

- Выписка из ЕГРН — 250 рублей.

- Регистрация ипотечного договора — 1000 рублей.

- Регистрация договора купли-продажи — 500 рублей.

После того, как пошлины оплачены, передайте бумаги на регистрацию. Регистрация займет не более 5 рабочих дней.

Зарегистрировать право собственности можно несколькими способами:

- Лично посетить Росреестр. Здесь большие очереди, поэтому рекомендуем воспользоваться следующими способами.

- Обратиться в МФЦ. Записаться лучше предварительно.

- Оформить на портале Госуслуги.

Регистрации жилья при ипотеке происходит в несколько шагов:

- Соберите пакет документов.

- Заплатите государственную пошлину.

- Заполните заявление о регистрации прав на недвижимость.

- Получите готовые документы.

Когда получите на руки готовые документы, обязательно проверьте их на наличие ошибок и несоответствий. Если данные верны, отнесите документы о государственной регистрации в Сбербанк. Только после проверки документов банк перечислит деньги за квартиру продавцу.

Шаг 6: Заключите ипотечный договор с банком

Договор купли-продажи квартиры с использованием ипотеки от Сбербанка ничем не отличается от всех остальных. Однако в договоре прописывают одно важное условие: часть стоимости объекта будет оплачена с привлечением заемных средств именно этого банка. В ипотечном договоре обязательно прописывают, что приобретаемая квартира передается в залог, а залогодержателем является Сбербанк.

Шаг 7: Получите кредит

После того, как банк получит все необходимые документы, будет подписано заявление на выдачу кредита. Одновременно с ним подают заявление о перечислении средств на счет продавца. Чтобы не платить банковскую комиссию за перевод, продавцу стоит открыть счет в том же банке, где покупатель будет получать займ. При безналичном расчете срок перевода занимает 2-3 дня.

Сбербанк предлагает продавцу возможность получить деньги наличными. В таком случае деньги помещают в банковскую ячейку. Забрать их можно будет только после того, как договор купли-продажи пройдет регистрацию. Это займет примерно 5 рабочих дней.

Что можно и что нельзя делать?

Приобретение квартиры с использованием ипотеки накладывает на новых владельцев некоторые ограничения:

- Заемщик может прописать в квартире себя и своих ближайших родственников.

- Владелец не может целиком и полностью распоряжаться имуществом, ведь оно находится в залоге у Сбербанка. Завещать или подарить жилье нельзя. Даже продать его можно только с разрешения банка.

- Заемщик имеет право делать ремонты любого вида. Кроме перепланировок. Любые перестройки нужно согласовывать со Сбербанком. Согласование перепланировки проходит в 3 этапа:

- подготовка проекта и получение согласия от контролирующих органов;

- согласование перестройки со страховой компанией;

- получение согласия банка.

- Владелец может чисто теоретически заложить свою квартиру повторно. Но опять же потребуется согласие Сбербанка. В такой ситуации другой банк вряд ли согласится стать вторым кредитором в очереди в случае, если заемщик не сможет платить ипотеку.

Что делать после одобрения ипотеки в Сбербанке

Приветствуем! Итак, одобрили ипотеку в Сбербанке что делать дальше? Сегодня поговорим о том, что делать после одобрения ипотеки, сколько действует одобрение ипотеки в Сбербанке, что нужно предоставить в банк по объекту недвижимости и сколько дней ждать ответ, как получить ипотечные средства и передать их продавцу.

Одобрение ипотеки в Сбербанке

Для того чтобы получить одобрение ипотеки в Сбербанке, нужно подать заявку. Существует несколько вариантов:

- подача заявки в банковском учреждении;

- подача через партнеров банка;

- подача заявки онлайн.

После того как была подана заявка, заполнена соответствующая анкета и приложены все необходимые документы, банк занимается тщательным анализом данных клиента для вынесения своего решения.

Обычно срок рассмотрения заявки на ипотеку в сбербанке составляет 2-3 рабочих дня, но пенсионеры и владельцы зарплатных карт банка могут получить решение даже день в день.

Как узнать решение:

- дождаться смс от Сбербанка (там нет одобренной суммы, поэтому нужно уточнить её у ипотечного специалиста);

- дождаться звонка ипотечника Сбербанка (он обязан позвонить в течение нескольких часов после одобрения и сообщить об одобренной сумме и дальнейших шагах);

- позвонить ипотечному брокеру (если вы подавали заявку на ипотеку через агентство или застройщика, то можете узнать все подробности у них).

Почему могут отказать:

- плохая кредитная история;

- закредитованность;

- низкий доход;

- подделка документов;

- недостоверная информация в анкете;

- работодатель не подтверждает занятость;

- отказ по хантеру;

- экспертное решение андеррайтера.

Это основные причины отказов, но не всегда смс с отказом окончательно ставит крест на вас.

Существует ряд технических отказов, которые позволяют подать повторно заявку, если устранить замечания банка:

- нет нужного количества зачислений на зарплатную карту;

- ошибки в ФИО и паспортных данных при открытии зарплатной карты;

- паспорт недействителен по данным ФМС;

- недостаточный доход.

Вероятность одобрения при повторной заявке по таким отказам достаточно высокая. Главное, нужно уточнить причину отказа у специалиста по ипотеке и устранить её, поэтому после смс с отказом необходимо позвонить вашему специалисту в банке и узнать причину. Вас её могут не сказать, поэтому лучше всего подавать заявку через партнера банка, кому они по личным связям могут дать реальный ответ о причинах отрицательного решения по заявке.

Если отказ обоснованный, то повторную заявку в Сбербанк вы сможете подать через 2 месяца.

Срок действия положительного решения по ипотеке в Сбербанке — три месяца. За это время заемщик должен разобраться со всеми остальными вопросами. В этот период клиент в обязательном порядке должен предоставить в банк документы, касающиеся объекта кредитования.

После одобрения

Итак, наступил счастливый момент – одобрили ипотеку, что дальше. Разберемся с этим вопросом предельно детально, поскольку от этих действий зависит положительный исход всего мероприятия. Далее расскажем, сколько одобряют ипотеку в сбербанке после предоставления полного пакета документов по недвижимости.

Подбор объекта

От выбора объекта недвижимости зависит как благополучное будущее клиента, так и положительный исход сделки по его покупке. К выбору будущего жилья нужно отнестись очень серьезно и ответственно. Лучше воспользоваться услугами специалистов в этой области, которые помогут быстро сделать все необходимые действия.

Сбор необходимых документов

После того как специалист подберет оптимальный вариант жилья, он также поможет собрать необходимый пакет документ документов по этому объекту для того, чтобы банковские специалисты могли произвести проверку будущего залогового имущества.

Оценка

Также необходимо заняться оценкой будущего жилья, проводить которую должна компания, аккредитованная в сбербанке. Данный документ необходим только для готового жилья или земли. Если вы приобретаете стройку, то данный документ вам понадобится только после ввода жилья.

Список оценочных компаний вам подскажет ипотечный специалист или вы можете посмотреть его самостоятельно на сайте банка.

Страховка

Так же как и оценку, страхование жилья необходимо произвести в страховой компании, сотрудничающей с финансовым учреждением. В Сбербанке страхуется в обязательном порядке сам конструктив, если это готовое жилье.

Страхование жизни в Сбербанке дорогое и не обязательное, но отказ влечет за собой увеличение ставки по кредиту на 1%. Чтобы сэкономить нужно, выбрать другую страховую компанию из списка аккредитованных.

Прежде чем сделать окончательный выбор посчитайте, не будет ли вам выгоднее совсем отказаться от страховки. Расчет стоимости полиса страхования для ипотеки Сбербанка можно сделать с помощью калькулятора ниже.

Важный момент! Калькулятор позволяет оформить полис онлайн, что сэкономит не только ваше время, но и деньги. Онлайн полис обычно на 10% дешевле обычного.

Внесение первоначального взноса

Вносить первоначальный взнос можно только после получения положительного решения по кредиту. На сегодня существует несколько способов внесения первоначального взноса:

- Наличными средствами;

- Безналичным путем;

- Сертификаты от государства.

Если вы используете схему с завышением стоимости квартиры (ипотека без первоначального взноса в Сбербанке), то не забудьте подготовить расписку об оплате первого взноса.

Первый взнос по ипотеке на строящееся жилье вносится только после регистрации ДДУ.

После внесения первоначального взноса банк готовится непосредственно к проведению сделки купли-продажи недвижимости.

После предоставления полного пакета документов банковские специалисты займутся тщательной проверкой и анализом всей предоставленной информации. Это занимает обычно не больше двух дней.

Важный момент. После предоставления документов по недвижимости в банк, он повторно проверяет кредитную историю. В связи с этим, если вы возьмете кредит на первый взнос или на другие цели, то вы рискуете получить отказ по ипотеке. Берите кредит только после окончательного одобрения объекта недвижимости и назначении даты сделки в банке.

Сделка

Проведение сделки купли-продажи является самым ответственным моментом как для клиента, так и для банка. В этом день важно быть максимально сконцентрированным и внимательным. Если до этого какие-то вопросы остались невыясненными, то перед проведением сделки необходимо их задать своему кредитному специалисту.

На подписание договора ипотеки у вас на руках уже должна быть страховка или вы её оформляете на месте в Сбербанке.

В процессе подписания всех договоров не нужно поддаваться всеобщей спешке и суматохе, читать внимательно каждый пункт. Особенное внимание следует обратить на дополнительные соглашения к договорам, ведь в них указываются особые условия, о которых клиент может узнать только на сделке.

Также внимательно нужно проверить соответствие действующей процентной ставки по кредитному договору, согласно которой будут начисляться ежемесячные платежи.

Регистрация

После проведения сделки купли-продажи обязательно нужно произвести регистрацию ипотечной недвижимости, в противном случае сделка будет считаться незавершенной.

С 2017 года в Сбербанке действует электронная регистрация ипотеки. Данная услуга позволяет не посещать органы власти, а провести регистрацию сделки через специальный сервис непосредственно в банке.

При такой схеме регистрации, у вас на руках не будет документов на бумажном носителе, а только электронный вариант договора с цифровой подписью. Зато это позволит вам снизить процентную ставку.

Выдача кредита

После регистрации сделки нужно будет снова обратиться в Сбербанк, чтобы произвести выдачу кредита. Для этого нужно предоставить отрегистрированные документы, по обычной регистрации и документы по оплате первого взноса, если у вас стройка.

Далее банк перечислит деньги продавцу. В среднем срок перечисления по безналу 2-3 дня. Также в Сбербанке есть вариант расчета через банковскую ячейку. После выдачи кредита вам остается только своевременно оплачивать кредит.

Используйте наш онлайн-калькулятор досрочного погашения ипотеки Сбербанка, чтобы рассчитать переплату по вашей ипотеке и как она изменится, если гасить её досрочно.

Ждем ваши вопросы в комментариях.

Будем признательны за оценку поста, лайк и репост.

Одобрили ипотеку в Сбербанке – что делать дальше

Оформление ипотеки в Сбербанке представляет собой сложный, время затратный процесс, который состоит из множества этапов. При этом клиентам на каждом из них требуется соблюсти большое количество условий, требований и нюансов, чтобы в результате стать владельцем собственной квартиры. Для начала клиенты подбирают оптимальную программу кредитования, затем подают заявку и далее решают, что делать после одобрения ипотеки.

Что требуется для положительного решения банка

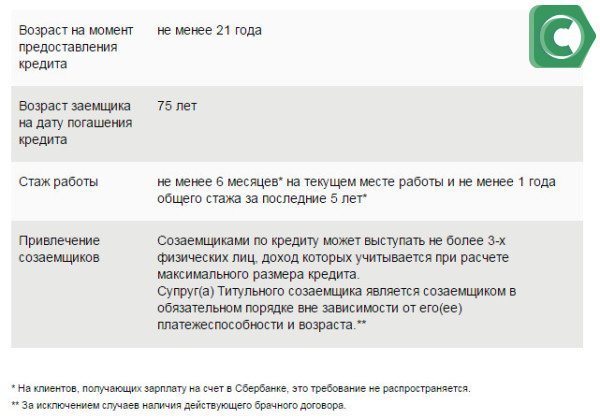

Есть человек решает оформить ипотеку через Сбербанк, то ему предстоит внимательно изучить все требования, которые предъявляются к заемщикам и затем предоставить необходимые документы, справки, выписки и прочее. Среди требований есть возраст гражданина. Заемщик на момент получения кредита по ипотеке не должен быть младше 21 года. На момент погашения полной задолженности его возраст не должен превышать 75 лет. Также потребуется предоставить бумаги о наличии официального трудоустройства и справки, подтверждающие уровень дохода клиента, которому выдается ипотека от Сбербанка. С учетом индивидуальных характеристик клиента и его дохода будет определен размер кредитной суммы и процентная ставка.

Какие документы нужны для получения ипотеки в Сбербанке

При оформлении ипотеки банковской организации требуется предоставить на рассмотрение следующие документы. Они должны быть подготовлены на момент рассмотрения заявки, поскольку на основании многих из них банк принимает свои решения. В пакете бумаг должно быть следующее:

- Паспорт гражданина России;

- Подтверждение регистрации;

- Другой документ, удостоверяющий личность заемщика, который может быть представлен водительским удостоверением, военным билетом, пенсионным удостоверением и многими другими видами документов;

- Трудовая книжка или выписка с предприятия, где трудоустроен гражданин. Документ должен отражать стаж работы заемщика за последние пять лет;

- Справка, подтверждающая ежемесячный доход клиента;

- Бумаги на залог, если он будет использоваться, когда человек решить воспользоваться ипотекой. Такой вид документа позволит увеличить размер суммы, которая может быть выдана гражданину в качестве ссуды на приобретение жилья;

- Бумаги, которые могут быть использованы для получения ипотечного кредита на льготных основаниях. Это может быть материнский сертификат, свидетельства о рождении на всех детей, свидетельство о заключении брака.

Вместе с передачей данных документов Сбербанку, клиент также подает анкету на рассмотрение. После этого ему остается только ждать одобрения или отказа. После одобрения ипотеки в сбербанке можно приступать к дальнейшим действиям на пути к владению собственным жильем.

На официальном интернет портале банка указывается, что заявления на ипотеку рассматриваются в среднем на протяжении 8 дней. Но с учетом праздников или выходных дней этот срок может варьироваться.

Какие действия при одобрении заявки

После одобрения заявки на ипотечное кредитование клиентам предстоит выполнить большой объем работы, на который Сбербанком отводится всего три месяца. Такого срока вполне достаточно для того чтобы справиться со всеми нюансами. Он устанавливается неспроста. Это связано с тем, что многие документы перестают действовать через 3 месяца, что может привести к их повторному получению.

Как только получено одобрение, заемщику нужно делать следующее:

- Найти подходящее жилье для покупки;

- Произвести оценку жилья;

- Застраховать имущество, которое планируется использовать в качестве залога;

- Подготовить полный пакет документов для завершения сделки с банком;

- Подписание с участием кредитного учреждения договора купли-продажи недвижимости;

- Перевод необходимой суммы продавцу жилого объекта;

- Регистрация квартиры на условиях, которые были по ипотеке;

- Внести первоначальный взнос по заключенному с кредитным учреждением договору;

- Своевременное внесение платежей по ипотечной ссуде. Клиенту Сбербанком предоставляется график платежей, который применяется для своевременного погашения задолженности.

Поиск жилой недвижимости

Перед окончательным оформлением договора по ипотечной ссуде понадобится для начала выбрать жилье для приобретения. Какое время на это потребуется зависит от заемщика. Он может и сразу определиться с вариантом квартиры, а может посмотреть их несколько и затем выбрать тот, который больше подходит под его критерии выбора. Также во время подбор жилья необходимо ориентироваться и на банковские требования. С учетом их процедура выбора квартиры усложняется. У Сбербанка есть следующие требования к жилью, которое используется для покупки в ипотеку:

- Жилье должно находиться в здании, которому не требуется капитальный ремонт;

- У покупаемого жилого объекта не должно быть статуса коммунальной квартиры;

- Объект должен обладать всеми необходимыми для проживания коммуникациями;

- В жилье не должны быть проведены незаконные перепланировки;

- В квартире не должны быть прописаны или являться собственниками лица, находящиеся в тюремном заточении или без вести пропавшие.

Клиенты могут принимать во внимание эти параметры и затем выбирать жилье по наличию коммуникаций, по району местоположения жилого объекта и прочим параметрам, и критериям.

Оценка стоимости недвижимости

Дальнейшие действия заключаются в том, чтобы была проведена экспертная оценка стоимости недвижимости. Эту процедуру клиенту требуется провести обязательно. Заключение эксперта позволяет определить размер ипотечной ссуды. Но стоит помнить о том, что для проведения такой оценки необходимо обращаться в агентства, которые аккредитованы Сбербанком. Благодаря этому имеется возможность сэкономить время на оформлении экспертного заключения об оценочной стоимости выбранного объекта недвижимости. Оно выдается по истечению срока одна неделя.

Если обращаться в аккредитованные банком компании для оценки жилья, можно избежать разногласий в плане стоимости. Все расходы по получению такого заключения возлагаются на то лицо, которое приобретает недвижимость. В среднем получение оценки эксперта по стоимости квартиры обойдется в сумму от 3000 до 5000 рублей. В отчете содержатся следующие данные:

- Рыночная стоимость жилого объекта, который приобретается в ипотеку;

- Ликвидная цена жилого объекта;

- Описание основных характеристик жилья, которое подвергалось процедуре оценки стоимости.

Оформление страховки на недвижимость

После поиска подходящего жилья и отчета по его оценочной стоимости, клиенты думают о том, какие действия дальше предпринять на пути к заветной мечте о собственной квартире. И тут без оформления страховки не обойтись. По действующему законодательству требуется обязательное страхование недвижимости, которое приобретается в ипотеку.

Для страхования следует обращаться в компании, которые аккредитованы кредитным учреждением. Благодаря этому застраховать жилое имущество можно всего за несколько дней. Документ делают очень быстро, и он точно будет соответствовать банковским требованиям.

По желанию клиентом может быть оформлена и страховка на его жизнь и здоровье. Эта процедура не является обязательной, но если она будет проведена, то банком это приветствуется. Клиент получает возможность оформить ипотечное кредитование на более выгодных условиях. Процесс оплачивается отдельно.

Сбор пакета документов

Ипотека в крупнейшем банковском учреждении страны выдается только при наличии полного пакета документов. Их подготовкой и комплектацией рекомендуется заниматься еще на стадии выбора подходящей для приобретения недвижимости. Это связано с тем, что для оформления справок, выписок и прочих бумаг может потребоваться довольно большой временной срок. Для того чтобы сделка со Сбербанком была заключена, понадобится предоставить кредитным специалистам следующие документы:

- Документы, которые используются для подтверждения личности заемщика, а также его социальный статус;

- Справки и выписки, которые используются для подтверждения уровня дохода получателя ссуды;

- Набор дополнительных бумаг, которые нужны в случаях использования различного имущества в качестве залога или же при наличии созаемщика по ипотеке;

- Заявление, которое должно быть оформлено правильным образом.

Но такой набор документов может варьироваться. В банке к каждому клиенту осуществляется индивидуальный подход, который и определяет их перечень. Также нужно предоставить Сбербанку и документы по покупаемой на заемные средства недвижимости.

Заключение сделки

После прохождения всех нюансов, которыми сопровождается ипотека, банковской организацией назначается дата проведения сделки. Выбирается конкретный день, когда в офис кредитного учреждения должен прийти заемщик, продавец недвижимости, поручитель (если таковой имеется). В это время происходит заключение сделки и подписываются соглашения. Во время подписания договоров необходимо внимательно читать все пункты, чтобы избежать спорных моментов в будущем.

После подписания всех соглашений и договоров, продавцу передается сумма первоначального взноса. После этого заемщиком производится регистрация прав собственности на жилую недвижимость, приобретенную по ипотеке. После проведения этой процедуры продавцу передается остаток суммы, которая предусмотрена договором. На жилье в Росреестре налагается обременение, поскольку оно используется в качестве залога по кредиту.

Далее заемщику необходимо вносить ежемесячно платежи для того чтобы погасить задолженность по кредитному договору. После того как вся сумма будет погашена, с жилья снимается обременение.

Скачать приложение Домклик на android

Скачать приложение Домклик на android  Скачать приложение Домклик на iPhone

Скачать приложение Домклик на iPhone

Контакты для связи:

- 8-800-100-19-00

- 8-800-770-99-99

- +7 (495) 500-5-550

- 8-800-555-55-50

- 900

Льготы по ипотеке в Сбербанке для ребенка-инвалида

Семьи, имеющие ребенка-инвалида, часто нуждаются в собственном жилье. Также не редки случаи, когда жилплощадь очень маленькая и требуется ее расширить. Именно в этих случаях граждане […]

Одобрена ипотека в Сбербанке, что дальше

Заработок большинства россиян не позволяет им делать крупные приобретения на свои деньги. Копить деньги – невыгодно. Сколько это займет времени неизвестно, да и инфляция будет «съедать» часть накоплений. Предположим, что вам предварительно одобрили ипотеку в Сбербанке, что делать дальше?

Что нужно делать, чтобы одобрили ипотеку

Предварительное решение не означает, что заемщик может прийти в банк и забрать деньги. Имеет место много случаев, когда Сбербанк предварительно одобрил ипотеку, а потом отказал потенциальному заемщику. Посмотрим, что надо делать дальше, чтобы ипотеку в Сбербанке одобрили окончательно.

Подать заявку

Вначале надо изучить требования финансовой организации. Конечно, это нужно сделать до подачи заявки, чтобы не тратить свое время. Но сейчас имеется много сервисов, позволяющих отправлять одну заявку во множество банков. И когда кредитные учреждения предварительно одобряют онлайн-заявку, потенциальный заемщик начинает изучать их требования.

Владелец зарплатной карты Сбербанка имеет увеличенные льготы при рассмотрении заявки на ипотеку. Процент одобрения – выше и срок рассмотрения – меньше.

Чтобы получить окончательное «добро» Сбербанка, заявитель должен быть:

- Российским гражданином;

- в возрасте 21-75 лет;

- трудоустроенным, стаж работы – год (общий) и 6 месяцев (текущий);

- платежеспособным;

- зарегистрированным в регионе работы кредитной организации.

Предоставить документы

Если вы соответствуете этим требованиям, дальше надо собирать требуемые документы:

- Два документа, подтверждающие личность кредитополучателя. Один – обязательно паспорт, второй – на усмотрение заемщика: права, загранпаспорт, военный билет и пр.;

- Тр. книжка/справка с работы за 5 последних лет;

- Подтверждение ежемесячного дохода. Это могут быть справки в форме 2-НДФЛ, справка по форме банка.rtf или работодателя;

- Подтверждение права собственности на приобретаемую недвижимость. Это документ требуется, потому что объект недвижимости станет предметом залога по ипотеке;

- Сертификат на материнский капитал и пр. документы, позволяющие пользоваться спецпрограммами и льготами.

При формировании электронной заявки на ипотеку Сбербанка через ДомКлик потребуется фото клиента. Информация касается тех граждан, кто не имеет зарплатную карту этого банка. Вот требования к фото:

Порядок действий после одобрения

Итак, мы разобрали, сколько одобряют заявку, какие сведения от заемщика нужнгы банку, ипотека в Сбербанке одобрена, что делаем дальше?

Поиск недвижимости

Начинаем искать квартиру/дом. Поиск жилища надо начинать как можно раньше, потому что срок одобренной ипотеки Сбербанк устанавливает в 60 дней. Если за 2 месяца вы не сумеете подобрать квартиру под указанные требования, займ аннулируется, и весь процесс придется начинать заново. Поэтому не удивляйтесь, если по истечении этого срока, Сбербанк отказал в одобренной ипотеке.

Не забудьте узнать у застройщика, входит ли он в перечень аккредитованных Сбербанком. Если да, то вы можете рассчитывать на снижение процентной ставки.

Требования для приобретаемой квартиры. Она не должна:

- требовать капремонта;

- быть коммунальной.

В квартире не должны быть:

- не узаконенные перепланировки и обязаны быть все коммуникации;

- зарегистрированы лица (заключенные, без вести пропавшие и др.), способные потом претендовать на долю жилплощади.

На сайте ДомКлик можно узнать список аккредитованных застройщиков, здесь же подобрать вариант жилья после одобренной заявки на ипотеку

На сайте ДомКлик можно узнать список аккредитованных застройщиков, здесь же подобрать вариант жилья после одобренной заявки на ипотеку

Сколько продлится ваш поиск, сказать трудно. Чтобы ускорить процесс, можно обратиться в риэлторское агентство.

Дальше начинается этап оформления документов на ипотечную квартиру.

Оценка квартиры

Сбербанк должен знать реальную стоимость недвижимости, чтобы выдать сумму на ипотечный кредит. Поэтому заемщик обязан провести оценочную экспертизу и заплатить за неё. Сколько будет стоить операция, зависит от региона. Диапазон цен 2 500-7 000 руб. Причем, кредитополучатель может воспользоваться услугами только аккредитованных компаний, иначе Сбербанк может отказать в выдаче ипотеки.

Заключение договора

Важно знать, что после того, как ипотеку Сбербанк одобрил (вы сделали все правильно и миновали его отказа), все документы предоставлены и оформлены, дальше идет процесс получения денег.

Если вам одобрили ипотеку, то денег на руки вы не получите. Они будут переведены на счет застройщику или продавцу, если говорить о вторичном жилье.

Предлагаем к прочтению статью Оформление ипотеки в Сбербанке. В ней доступны для скачивания образцы документов, необходимых для предоставления в Сбербанк.

Оформление страховки

Следующий этап – страхование недвижимости. Эта процедура обязательная. Так Сбербанк снижает риски невозврата займа. Если заемщик перестанет выполнять свои обязанности, учреждение обратится в суд, изымет квартиру, продаст её и вернет деньги за кредит.

Регистрация прав собственности

Затем потребуется оформление прав собственности на ипотечную квартиру и договора купли-продажи. Обратите внимание, что вместе с договором должна быть подписана и закладная на квартиру в ипотеку.

Дальше необходимы выписка из Единого Реестра и стартовый взнос в размере 15% от стоимости недвижимости. Возможно, потребуются и др. бумаги. Посмотрите видео, чтобы узнать, как упростит жизнь заемщикам при электронной регистрации:

Все эти документы предъявляются в Сбербанк. Если специалисты финансовой организации не выявляют фактов мошенничества, стороны переходят к заключительной фазе оформления ипотеки.

Срок одобренной ипотеки в Сбербанке

Многие граждане спрашивают: сколько дней одобряют ипотеку в Сбербанке?

Максимальная продолжительность рассмотрения документов составляет 2 рабочих дня. Но если кредитная организация почувствует что-то подозрительное в бумагах, она продлит срок проверки.

Дальше посмотрим, как оперативно узнать, одобрили ипотеку в Сбербанке или нет.

Согласно информации, опубликованной на сайте ДомКлик, каждому заемщику после рассмотрения обращения за ипотекой будет направлено СМС-сообщение. Из него заемщик будет знать, одобрили ипотеку или нет.

При подаче заявки в банковском отделении, надо сообщить её номер оператору, позвонив по номеру 8-800-555-55-50. Это телефон горячей линии учреждения. Сотрудник колл-центра сообщит вам статус заявки.

При заполнении онлайн анкеты на сайте Сбербанка, заявке также присваивается номер. Его надо сообщить оператору при телефонном звонке или отправить на e-mail help@sbrf.ru.

Еще вариант о том, как узнать одобрена ли ипотека в Сбербанке, – личный кабинет системы Сбербанк Онлайн.

Что делать, если Сбербанк отказал в ипотечном кредите? Здесь вариант один – попробовать подать повторную заявку через некоторое время, потому что банк не дает объяснений, почему заемщику поступил отказ.

Что делать, если Сбербанк отказал в ипотечном кредите? Здесь вариант один – попробовать подать повторную заявку через некоторое время, потому что банк не дает объяснений, почему заемщику поступил отказ.

Заключение

Если вам одобрили ипотеку в Сбербанке, а что дальше делать вы не знаете, то лучше в таком случае заручиться помощью менеджера банка. Он будет курировать ипотечного заемщика от начала и до конца сделки с квартирой. Не забывайте, что ваша квартира/дом находится под обременением. Пока заемщик не выплатит долг банку, он не имеет права продавать недвижимость, дарить её или обменивать. Это можно сделать только с согласия финансового учреждения. Это касается и регистрации близких родственников. Только родившийся ребенок может прописываться без банковского согласия!

Одобрена ипотека в Сбербанке, что дальше

Заработок большинства россиян не позволяет им делать крупные приобретения на свои деньги. Копить деньги – невыгодно. Сколько это займет времени неизвестно, да и инфляция будет «съедать» часть накоплений. Предположим, что вам предварительно одобрили ипотеку в Сбербанке, что делать дальше?

Что нужно делать, чтобы одобрили ипотеку

Предварительное решение не означает, что заемщик может прийти в банк и забрать деньги. Имеет место много случаев, когда Сбербанк предварительно одобрил ипотеку, а потом отказал потенциальному заемщику. Посмотрим, что надо делать дальше, чтобы ипотеку в Сбербанке одобрили окончательно.

Подать заявку

Вначале надо изучить требования финансовой организации. Конечно, это нужно сделать до подачи заявки, чтобы не тратить свое время. Но сейчас имеется много сервисов, позволяющих отправлять одну заявку во множество банков. И когда кредитные учреждения предварительно одобряют онлайн-заявку, потенциальный заемщик начинает изучать их требования.

Владелец зарплатной карты Сбербанка имеет увеличенные льготы при рассмотрении заявки на ипотеку. Процент одобрения – выше и срок рассмотрения – меньше.

Чтобы получить окончательное «добро» Сбербанка, заявитель должен быть:

- Российским гражданином;

- в возрасте 21-75 лет;

- трудоустроенным, стаж работы – год (общий) и 6 месяцев (текущий);

- платежеспособным;

- зарегистрированным в регионе работы кредитной организации.

Предоставить документы

Если вы соответствуете этим требованиям, дальше надо собирать требуемые документы:

- Два документа, подтверждающие личность кредитополучателя. Один – обязательно паспорт, второй – на усмотрение заемщика: права, загранпаспорт, военный билет и пр.;

- Тр. книжка/справка с работы за 5 последних лет;

- Подтверждение ежемесячного дохода. Это могут быть справки в форме 2-НДФЛ, справка по форме банка.rtf или работодателя;

- Подтверждение права собственности на приобретаемую недвижимость. Это документ требуется, потому что объект недвижимости станет предметом залога по ипотеке;

- Сертификат на материнский капитал и пр. документы, позволяющие пользоваться спецпрограммами и льготами.

При формировании электронной заявки на ипотеку Сбербанка через ДомКлик потребуется фото клиента. Информация касается тех граждан, кто не имеет зарплатную карту этого банка. Вот требования к фото:

Порядок действий после одобрения

Итак, мы разобрали, сколько одобряют заявку, какие сведения от заемщика нужнгы банку, ипотека в Сбербанке одобрена, что делаем дальше?

Поиск недвижимости

Начинаем искать квартиру/дом. Поиск жилища надо начинать как можно раньше, потому что срок одобренной ипотеки Сбербанк устанавливает в 60 дней. Если за 2 месяца вы не сумеете подобрать квартиру под указанные требования, займ аннулируется, и весь процесс придется начинать заново. Поэтому не удивляйтесь, если по истечении этого срока, Сбербанк отказал в одобренной ипотеке.

Не забудьте узнать у застройщика, входит ли он в перечень аккредитованных Сбербанком. Если да, то вы можете рассчитывать на снижение процентной ставки.

Требования для приобретаемой квартиры. Она не должна:

- требовать капремонта;

- быть коммунальной.

В квартире не должны быть:

- не узаконенные перепланировки и обязаны быть все коммуникации;

- зарегистрированы лица (заключенные, без вести пропавшие и др.), способные потом претендовать на долю жилплощади.

На сайте ДомКлик можно узнать список аккредитованных застройщиков, здесь же подобрать вариант жилья после одобренной заявки на ипотеку

На сайте ДомКлик можно узнать список аккредитованных застройщиков, здесь же подобрать вариант жилья после одобренной заявки на ипотеку

Сколько продлится ваш поиск, сказать трудно. Чтобы ускорить процесс, можно обратиться в риэлторское агентство.

Дальше начинается этап оформления документов на ипотечную квартиру.

Оценка квартиры

Сбербанк должен знать реальную стоимость недвижимости, чтобы выдать сумму на ипотечный кредит. Поэтому заемщик обязан провести оценочную экспертизу и заплатить за неё. Сколько будет стоить операция, зависит от региона. Диапазон цен 2 500-7 000 руб. Причем, кредитополучатель может воспользоваться услугами только аккредитованных компаний, иначе Сбербанк может отказать в выдаче ипотеки.

Заключение договора

Важно знать, что после того, как ипотеку Сбербанк одобрил (вы сделали все правильно и миновали его отказа), все документы предоставлены и оформлены, дальше идет процесс получения денег.

Если вам одобрили ипотеку, то денег на руки вы не получите. Они будут переведены на счет застройщику или продавцу, если говорить о вторичном жилье.

Предлагаем к прочтению статью Оформление ипотеки в Сбербанке. В ней доступны для скачивания образцы документов, необходимых для предоставления в Сбербанк.

Оформление страховки

Следующий этап – страхование недвижимости. Эта процедура обязательная. Так Сбербанк снижает риски невозврата займа. Если заемщик перестанет выполнять свои обязанности, учреждение обратится в суд, изымет квартиру, продаст её и вернет деньги за кредит.

Регистрация прав собственности

Затем потребуется оформление прав собственности на ипотечную квартиру и договора купли-продажи. Обратите внимание, что вместе с договором должна быть подписана и закладная на квартиру в ипотеку.

Дальше необходимы выписка из Единого Реестра и стартовый взнос в размере 15% от стоимости недвижимости. Возможно, потребуются и др. бумаги. Посмотрите видео, чтобы узнать, как упростит жизнь заемщикам при электронной регистрации:

Все эти документы предъявляются в Сбербанк. Если специалисты финансовой организации не выявляют фактов мошенничества, стороны переходят к заключительной фазе оформления ипотеки.

Срок одобренной ипотеки в Сбербанке

Многие граждане спрашивают: сколько дней одобряют ипотеку в Сбербанке?

Максимальная продолжительность рассмотрения документов составляет 2 рабочих дня. Но если кредитная организация почувствует что-то подозрительное в бумагах, она продлит срок проверки.

Дальше посмотрим, как оперативно узнать, одобрили ипотеку в Сбербанке или нет.

Согласно информации, опубликованной на сайте ДомКлик, каждому заемщику после рассмотрения обращения за ипотекой будет направлено СМС-сообщение. Из него заемщик будет знать, одобрили ипотеку или нет.

При подаче заявки в банковском отделении, надо сообщить её номер оператору, позвонив по номеру 8-800-555-55-50. Это телефон горячей линии учреждения. Сотрудник колл-центра сообщит вам статус заявки.

При заполнении онлайн анкеты на сайте Сбербанка, заявке также присваивается номер. Его надо сообщить оператору при телефонном звонке или отправить на e-mail help@sbrf.ru.

Еще вариант о том, как узнать одобрена ли ипотека в Сбербанке, – личный кабинет системы Сбербанк Онлайн.

Что делать, если Сбербанк отказал в ипотечном кредите? Здесь вариант один – попробовать подать повторную заявку через некоторое время, потому что банк не дает объяснений, почему заемщику поступил отказ.

Что делать, если Сбербанк отказал в ипотечном кредите? Здесь вариант один – попробовать подать повторную заявку через некоторое время, потому что банк не дает объяснений, почему заемщику поступил отказ.

Заключение

Если вам одобрили ипотеку в Сбербанке, а что дальше делать вы не знаете, то лучше в таком случае заручиться помощью менеджера банка. Он будет курировать ипотечного заемщика от начала и до конца сделки с квартирой. Не забывайте, что ваша квартира/дом находится под обременением. Пока заемщик не выплатит долг банку, он не имеет права продавать недвижимость, дарить её или обменивать. Это можно сделать только с согласия финансового учреждения. Это касается и регистрации близких родственников. Только родившийся ребенок может прописываться без банковского согласия!

Одобрили ипотеку в Сбербанке — дальнейшие действия

Оформление ипотечного кредита – многоуровневый процесс, включающий множество этапов, условий и требований. Но наступает момент, когда одобрили ипотеку в Сбербанке, что делать дальше и какие еще условия надлежит выполнить, рассмотрим детально.

Подготовка к оформлению жилищного займа

Чтобы получить положительный ответ, клиенту стоит изучить детально требования к заемщикам и собрать полный пакет документов. Первые в основном касаются возраста (21-65 лет), наличия постоянной занятости и уровня дохода. Исходя из данных параметров, будет определен размер кредита и ставка.

Принятие ответственного решения — гарантия получения займа на оптимальных условиях

Принятие ответственного решения — гарантия получения займа на оптимальных условиях

Документы для выдачи ипотечного кредита

- Паспорт. Регистрация. Иное удостоверение (права водителя, пенсионное, военный билет, загранпаспорт и т.п.). Трудовая книжка или справка с работы, характеризующая стаж за последние полгода и 5 лет. Справка, выписка или иная бумага с указанием параметров ежемесячных пополнений клиента от выплат заработной платы. Документы на залоговое имущество, если таковое используется для увеличения кредитной суммы. Документы для использования льготных или специальных программ: свидетельство о браке, сертификат на капитал матери.

Передавая в банк все вышеперечисленное, клиент заполняет заявку (Скачать Заявление на ипотеку в Сбербанке, в которой отмечает оптимальные условия (общая сумма, желаемая сумма выплат в месяц, срок) и определяет параметры, характеризующие платежеспособность и респектабельность клиента.

Что делать после согласования заявки?

Когда Сбербанк одобрил ипотеку, что дальше делать зависит от условий клиента. Если он уже выбрал жилье, требуется подготовить на него документацию. Если нет – начать с поиска оптимального варианта. На передачу данных документов есть два месяца:

- Договор купли-продажи. Заявление от жены/мужа о согласии на сделку (нотариально заверенное) или справка об отсутствии супруга. Оценка стоимости согласно отчету эксперта.

В стандартный договор купли-продажи должны быть включены определенные пункты, поясняющие принцип взаимодействия с кредитором и указывающие на наличие ипотечного кредита, оформленного на данное жилье, и вытекающие из этого обязательства клиента. Данные формулировки стоит получить у специалиста банка, с которым происходит сотрудничество относительно получения кредита.

Банк предъявляет особые требования к заемщикам, оформляющих ипотечный займ

Банк предъявляет особые требования к заемщикам, оформляющих ипотечный займ

В индивидуальных случаях могут потребоваться дополнительные бумаги и справки, если покупка производится у юридического лица или кредит оформляется на строительство частного дома.

Первый взнос после одобрения ипотеки в Сбербанке

В этот же период нужно также подготовить подтверждения того, что у клиента есть достаточная сумма для выплаты первой части заемных средств. Таким могут выступать:

- Информация о счете, открытом в банке, с указанием остатка в нужном размере.

- Платежка об уплате части от стоимости жилья.

- Справка, выписка, документ, определяющий денежный перевод или внесение средств на счет от иных лиц в пользу клиента.

Правила и секреты получения ипотеки

Далее, предлагаем вашему вниманию видео-обзор, о том, как правильно оформить кредит на покупку жилья.

Заключение

Получив долгожданный положительный ответ на поданную заявку по жилищному кредиту, заемщик сразу сталкивается с вопросом, как действовать дальше.Наступает один из важных этапов в подготовке подписания кредитного договора: подача необходимой документации и оплата первоначального взноса. Правильное проведение этой процедуры значительно облегчает сам процесс кредитования.

- Поделиться

- Нравится

- Твитнуть

- Класс!

- Нравится

Лучше воспользоваться сервисом Домклик. Там есть все подсказки по подаче заявки, информация по подаваемым документам. Мы с мужем через сервис оформляли покупку квартиры. Очень удобно, все сроки выдержали. Советую.

Это важно знать все в подробностях, что делать дальше после одобрения заявки. Ипотека — процесс серьезный и утомительный (сужу по собственному опыту). И вот такое знание мелочей и последовательность действий намного облегчит процедуру и сэкономит ваше время.

Советую всем, кто хочет избежать все трудности процедуры оформления ипотеки, воспользоваться сервисом Домклик. Очень комфортно, поскольку подача заявки и предоставление документов происходит дистанционно. Помимо этого, всегда можно воспользоваться консультацией специалистов в онлайн-режиме.И тогда вообще не возникнет вопроса, что делать после одобрения ипотеки.

Сам совсем недавно прошел эту утомительную процедуру по оформлению ипотеки. Процесс, конечно, длительный и требует много внимания, времени и главное — терпения.Особенно нервничал, когда ипотеку одобрили, а я не знал что делать дальше. Казалось, надо радоваться, но одолевали сомнения и отсутствие информации. Советую всем, кто планирует столь серьезный шаг, который изменит в дальнейшем всю жизнь, все хорошо продумать, оценить свои реальные возможности и просчитать даже самые худшие для себя варианты, чтобы быть готовым ко всему. .

Когда берешь ипотеку, понимаешь, что нужно взвесить все доводы «за» и «против». Мы с мужем долго сомневались, ведь расплачиваться придется много лет. Когда нам одобрили ипотеку, мы не знали, что делать дальше. Во-первых нам не было известно заранее, на какую сумму рассчитывать и какой вариант жилья будет доступен по ипотеке. Срочно стали искать подходящее жилье. Времени было в обрез, и такая гонка стоила больших нервов. Мы успели и нашли квартиру, которая нас устроила. Но потом мы узнали, что можно было искать подходящий вариант параллельно оформлению ипотеки и сделать предварительный договор купли-продажи, чтобы вложиться в необходимый срок и , чтобы сделка не сорвалась.

Помню то, счастье и страх от неверия, что ипотечный кредит оформили и теперь жизнь сильно изменится. Есть много противников данного вида кредитования, но так живет весь прогрессивный мир. Далеко не всем везёт с наследством и возможностью без займов купить себе жилье.

Решение по отправленной заявке на ипотечное кредитование производится на основе документов, предоставленных в банк. Прежде всего, во внимание берется личность заемщика. Банк проверяет его паспортные данные на наличие долговых обязательств в иных финансовых организациях, а также на предмет чистоты кредитной истории. Естественно, вероятность одобрения ипотеки у людей с чистой историей выше.

Решение по отправленной заявке на ипотечное кредитование производится на основе документов, предоставленных в банк. Прежде всего, во внимание берется личность заемщика. Банк проверяет его паспортные данные на наличие долговых обязательств в иных финансовых организациях, а также на предмет чистоты кредитной истории. Естественно, вероятность одобрения ипотеки у людей с чистой историей выше. проверка предоставленных данных;

проверка предоставленных данных;