Как выбрать лучшее предложение по ипотеке: сравнение процента и других условий в разных банках

Решая приобрести жилье с помощью ипотечного кредита, потенциальный заемщик сталкивается с проблемой выбора банка, который станет партнером на длительное время.

Давайте узнаем, на что, кроме установленного процента, нужно обратить внимание, если вы хотите сравнить предложения разных банков, которые дают ипотеку.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 938-51-36 . Это быстро и бесплатно !

В какую кредитную организацию обратиться?

Как правильно выбрать?

Собственное жилье – это комфорт, уверенность в будущем и стабильность. Но приобрести квартиру или дом с помощью собственных средств позволить могут далеко не все граждане нашей страны. Лучшим вариантов в такой ситуации становится оформление ипотечного кредита.

Собственное жилье – это комфорт, уверенность в будущем и стабильность. Но приобрести квартиру или дом с помощью собственных средств позволить могут далеко не все граждане нашей страны. Лучшим вариантов в такой ситуации становится оформление ипотечного кредита.

Однако многообразие банков, предлагающих ипотечные программы с различными условиями и ограничениями, ставит обычного человека в тупик. Как выбрать банк, который оптимально подойдет для конкретного клиента? К ключевым критериям отбора банка можно отнести:

- История банка, его репутация и длительность присутствия на рынке.

Обращать внимание нужно, в первую очередь, на те банки, которые давно функционируют на российском рынке и имеют репутацию надежного инвестора и партнера. Можно обратиться к рейтингу ТОП-100 среди российских кредитных учреждений по основным показателям экономической деятельности и присмотреться к первым позициям наиболее крупных участников.

Рекомендуется выбирать крупные банки, работающие с оформлением ипотечных займов не один десяток лет, так как они имеют наработанную и обширную базу агентств недвижимости и застройщиков.

Условия кредитования по конкретной ипотечной программе.

На официальных сайтах банков, которые предоставляют эту услугу, в открытом доступе размещены подробные условия кредитования. Сравнению подлежат следующие параметры:

- величина процентной ставки;

- размер первоначального взноса (в процентах от цены недвижимости);

- срок погашения;

- тип платежей (дифференцированные или аннуитетные);

- дополнительные комиссии и платежи.

Важно понимать из чего складывается полная стоимость кредита. Помимо суммы начисленных процентов в нее входят дополнительные издержки заемщика (например, страховка, плата за оценку недвижимости, нотариальные и иные регистрационные расходы). Сравнивая по банкам ежемесячные платежи, итоговую переплату, клиент сможет выбрать наиболее выгодный вариант из доступных.

Важно понимать из чего складывается полная стоимость кредита. Помимо суммы начисленных процентов в нее входят дополнительные издержки заемщика (например, страховка, плата за оценку недвижимости, нотариальные и иные регистрационные расходы). Сравнивая по банкам ежемесячные платежи, итоговую переплату, клиент сможет выбрать наиболее выгодный вариант из доступных.

Требования к заемщикам и пакет необходимых документов.

Здесь стоит обратить внимание на форму подтверждения своих доходов, требования к минимальному стажу, комплектности документов для заемщика и продавца жилья, минимальный и максимальный возрастной ценз клиента. Учет этих факторов также поможет сделать правильный выбор.

Партнерство работодателя потенциального заемщика с конкретным банком.

Что касается того, какие именно банки хорошо дают ипотеку, то заемщику проще и выгоднее обратиться за ипотечным кредитом в свой «зарплатный банк». Именно для клиентов-участников зарплатных проектов предлагаются льготные условия кредитования и минимальные требования. В частности, можно рассчитывать на лояльное отношение и оперативность рассмотрения кредитной заявки. Процентная ставка также будет несколько ниже, чем для обычных клиентов.

Акции и спецпредложения.

В рамках сотрудничества, субсидирования и партнерства с ведущими строительными компаниями и посредниками по недвижимости для потенциальных заемщиков постоянно предлагаются различные акции, скидки и спецпредложения, с помощью которых можно получить льготную ставку. Особенно это характерно для крупнейших игроков ипотечного сектора РФ.

Где можно оформить?

Из-за кризисных явлений в экономике и снижения уровня платежеспособности населения банки вынуждены были сократить объемы выдаваемых займов, а также существенно ужесточить требования. Эти требования коснулись как самих заемщиков, так и покупаемого жилья.

Итак, в каких банках можно брать ипотеку? В настоящее время крупнейшими участниками банковского рынка РФ, выдающими ипотечные кредиты, являются:

Сбербанк России.

Сбербанк России.- ВТБ 24.

- Газпромбанк.

- Россельхозбанк.

- Дельтакредит.

- Райффайзенбанк.

- Уралсиб.

- Открытие и другие.

У каждого из них есть множество ипотечных продуктов для различных целей и категорий российских граждан. Например, вот какие программы бывают во многих банках:

- военной ипотеки;

- ипотеки с использованием средств материнского капитала;

- ипотеки на новостройки и готовое жилье;

- на строительство дома;

- для молодых и многодетных семей.

Условия выдачи в перечисленных кредитных организациях отличаются пониженными годовыми ставками и наличием льгот.

В каких не дают?

Банки, которые специализируются на экспресс-кредитовании и практикуют агрессивную политику с высокими рисками, как правило, выдачей ипотечных займов не занимаются.

В перечень таких кредиторов входят:

ОТП банк.

ОТП банк.- Хоум кредит.

- Ренессанс Кредит.

- Совкомбанк.

- Восточный банк.

- Почта банк и другие.

Их деятельность направлена на получение максимальной прибыли от потребительских и товарных кредитов, а также от кредитных карт за счет высокой процентной ставки. Продукты оформляются по минимальному пакету документов практически мгновенно. Поэтому вполне логично, что ипотека в список приоритетных продуктов не включается, так как требует больших затрат времени и профессиональной работы сотрудников.

Критерии сравнения программ

На сайте любого банка, предоставляющего возможность оформить ипотеку, каждый пользователь может воспользоваться наглядным и удобным ипотечным калькулятором для произведения предварительных расчетов и понимания итоговой стоимости кредита.

Сравнивать несколько выбранных программ в различных банках, дающих ипотечный кредит, целесообразно по следующим параметрам:

- размеру ежемесячного платежа (оценивая ежемесячное кредитное бремя, заемщик может заранее оценить свою кредитоспособность);

- конечной переплате (сколько придется переплатить банку за пользование заемными средствами);

- размеру первоначального взноса (многие граждане не в состоянии вносить сразу большую сумму и предпочитают программы с 10%-ным платежом);

- величине процентной ставки (чем она ниже, тем выгоднее для клиента).

Обзор разных предложений

Рассмотрим подробнее варианты программ, предлагаемых ведущими российскими банками, которые работают с ипотечным кредитованием. Ниже в наглядной таблице приводится детальная информация по разным ипотечным программам и сравнение их процентных ставок и других условий.

Ипотека

Сбербанк

Дельтакредит

Альфа банк

Открытие

На квартиру в новостройке

- ставка – от 10% в год;

- сумма – от 300 тыс. рублей;

- первый взнос – от 15%;

- срок – до 30 лет.

- годовая ставка – от 9,5%;

- сумма – от 300 тыс. рублей;

- первый взнос – от 15%;

- срок – до 25 лет.

- годовая ставка – от 9,5%;

- сумма – от 600 тыс. рублей;

- первый взнос – от 15%;

- срок погашения – до 25 лет.

- ставка – 10% годовых;

- сумма – от 500 тыс. рублей;

- первый взнос – от 10%;

- срок – до 30 лет.

На вторичное жилье

- годовая ставка – от 9,75%;

- сумма – от 300 тыс. рублей;

- первый взнос – от 20%;

- срок – до 30 лет.

На строительство дома

- ставка – от 12% в год;

- сумма – от 300 тыс. рублей;

- первый взнос – от 25%;

- срок возврата – до 30 лет.

- ставка – от 9,5% в год;

- сумма – от 300 тыс. рублей;

- срок возврата – до 25 лет.

- ставка – от 9,5% в год;

- сумма – от 600 тыс. рублей;

- срок возврата – до 25 лет.

- ставка – 11% в год;

- сумма – от 500 тыс. рублей;

- срок возврата – до 30 лет.

Окончательные условия кредитования утверждаются по каждому заемщику в индивидуальном порядке решением Кредитного комитета в результате тщательной оценки его финансового состояния и кредитной истории.

На минимальную процентную ставку могут претендовать клиенты, получающие в выбранном банке заработную плату и заключившие договор комплексного страхования. Таким клиентам еще и намного легче получить ипотеку. Также чем больше заемщик внесет собственных средств в качестве первоначального взноса, тем ниже будет итоговая ставка по ипотеке.

На минимальную процентную ставку могут претендовать клиенты, получающие в выбранном банке заработную плату и заключившие договор комплексного страхования. Таким клиентам еще и намного легче получить ипотеку. Также чем больше заемщик внесет собственных средств в качестве первоначального взноса, тем ниже будет итоговая ставка по ипотеке.

Условия по рассмотренным банкам в целом схожи между собой. Окончательный вариант следует подбирать исходя из стоимости приобретаемой недвижимости и требований к заемщику.

Принятие окончательного решения по выбору подходящего банка и программы ипотечного кредитования зависит от многих факторов. Потенциальный заемщик должен учесть репутацию банка и длительность его работы на российском рынке, отзывы клиентов, ключевые условия, на которых он выдает ипотеку (процентную ставку, срок погашения, величину первоначального взноса и сумму заемных средств), а также требования к клиенту и комплект предъявляемых документов.

Заранее можно воспользоваться ипотечным калькулятором, чтобы понять какие расходы предстоят, и какова будет переплата по кредиту.

Полезное видео

Как выбрать банк и наиболее выгодную программу для ипотеки?

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

+7 (499) 938-51-36 (Москва)

+7 (812) 467-38-73 (Санкт-Петербург)

Процентные ставки банков по ипотеке

Разнообразие кредитных предложений требует внимательного подходя к их изучению и сравнению различных нюансов. Одним из главных критериев является процентная ставка по ипотеке, от которой зависит общая сумма расходов и итоговых затрат. Именно она показывает размер процентов, которые нужно будет выплатить банку за пользование предоставленными средствами.

Ставки по ипотеке в 2022 году на сегодня

| Название банка | Процентная ставка | Информация по ипотеке на сайте банка |

| Сбербанк России | от 5% | sberbank.ru/ru/person/credits/homenew |

| Тинькофф Банк | — | — |

| Газпромбанк | от 4,5% | gazprombank.ru/personal/take_credit/mortgage/ |

| ВТБ | от 5% | vtb.ru/personal/ipoteka/ |

| Банк «Открытие» | от 7,95% | open.ru/ipoteka |

| Россельхозбанк | от 9,1% | rshb.ru/natural/loans/mortgage/ |

| Альфа-Банк | от 8,49% | alfabank.ru/get-money/mortgage/ |

| Московский Кредитный Банк | от 7% | mkb.ru/personal/credits/mortgage |

| Промсвязьбанк | от 4,5% | psbank.ru/Personal/Mortgage |

| Райффайзенбанк | от 4,99% | raiffeisen.ru/retail/mortgageloans/ |

| Росбанк | от 6,99% | rosbank.ru/ipoteka/ |

| Банк «Санкт-Петербург» | от 9,1% | bspb.ru/retail/mortgage/ |

| Банк Уралсиб | от 4,9% | uralsib.ru/credits/ipoteka/ |

| Ак Барс | от 4,5% | akbars.ru/individuals/hypothec/ |

| УБРиР | от 9,4% | ubrr.ru/chastnym-klientam/ipoteka |

| ВБРР | от 4,9% | vbrr.ru/private/mortgage/ |

| Абсолют Банк | от 4,99% | absolutbank.ru/personal/loans/mortgage/ |

Как выбрать выгодную программу ипотечного кредитования

В каждом случае все решается индивидуально на основании возможностей заемщика и требований банка. Чем ближе находятся эти позиции друг к другу, тем больше вероятность того, что сделка окажется удачной и удовлетворит обе стороны. Однако в общем и целом при поиске подходящей ипотеки стоит обращать внимания на следующие важнейшие факторы:

- соотношение первого взноса и цена покупаемого объекта недвижимости;

- общий срок кредитования;

- размер процентной ставки.

Конечно, свою роль будут играть и другие условия предоставления средств. Очень важное значение будет иметь возможность досрочного погашения долга по кредиту, необходимость предоставлять залог, стоимость страхования и его принципиальная необходимость и так далее. Дополнительные факторы и нюансы иногда могут играть очень важную роль, однако в целом им трудно будет компенсировать основные факторы.

Ипотечный калькулятор

Результаты расчета:

Предложения российских банков

Для изучения такого предмета, как процентные ставки на ипотеку в банках, сводная таблица будет как нельзя кстати. Даже сравнение нескольких крупнейших банков страны будет полезно в плане понимания того, на что следует обращать внимание и к чему присматриваться при изучении аналогичных предложений.

На сайте приведены процентные ставки по ипотеке в надежных банках России. Условия для предоставления самого низкого процента по ипотеке на сайте банка по ссылке.

Самые низкие ставки по ипотеке в 2022 году

Ипотечная программа Сбербанка включает процентную ставку в размере от 5%. Дешевле обойдется новое жилье. Максимальный срок — 30 лет. При этом первоначальный взнос не может быть меньше 15% от всей стоимости объекта. При этом через банк реализуется несколько различных государственных программ по поддержке молодых семей, военнослужащих и так далее. При определенных условиях можно снизить процентные ставки до минимальных значений и даже ниже.

ВТБ предоставляет ипотечные кредиты от 5% с государственной поддержкой. Размер первого взноса может колебаться в пределах от 10%.

Размер процентной ставки по ипотеке в Альфа-Банке составляет 8,49% годовых при покупке готового жилья. Начальных взнос равняется 15% от цены недвижимости. Общий срок погашения задолженности стандартный — до 30 лет. Корпоративные и постоянные клиенты банка могут получить некоторые льготы относительно стандартных условий.

Интересные ставки предлагает Райфайзенбанк. Здесь берут от 4,99% в год. При этом срок погашения обычный — от 1 до 30 лет, как и первый взнос — от 15%. Преимуществом являются более высокие размеры кредитов, которые могут получить клиенты банка.

Под какой процент банки дают ипотеку: минимальные и максимальные ставки

В статье рассмотрим, в каких банках можно взять ипотеку под маленький процент. Сравним максимальные и минимальные ставки, рассчитаем платеж на онлайн-калькуляторе и разберемся, можно ли снизить проценты по действующей ипотеке.

В каких банках можно получить ипотеку под низкий процент?

- Сумма: от 200 тыс. до 99 млн р.

- Ставка: 6 — 14,5%.

- Срок: до 25 лет.

- Первоначальный взнос: от 10%.

- Одобрение по двум документам.

- Оформление за 1 визит в банк.

Подробнее

- Сумма: от 300 тыс. до 30 млн р.

- Ставка: 6 — 11,5%.

- Срок: от года до 30 лет.

- Возраст: 21 — 75 лет.

- Первоначальный взнос: от 15%.

Подробнее

- Сумма: до 26 млн р.

- Ставка: 6 — 12,75%.

- Срок: от года до 30 лет.

- Возраст: 21 — 65 лет.

- Можно оформить жилье с перепланировкой.

- Одобрение без первоначального взноса.

Подробнее

- Сумма: от 600 тыс. до 50 млн р.

- Ставка: 8,9 — 13,29%.

- Срок: от года до 30 лет.

- Возраст: 21 — 70 лет.

- Первоначальный взнос: от 15%.

Подробнее

- Сумма: от 500 тыс. до 30 млн р.

- Ставка: 8,8 — 11,9%.

- Срок: от 3 до 30 лет.

- Возраст: с 21 до 65 лет.

- Можно оформить ипотеку без первоначального взноса.

Подробнее

- Сумма: от 300 тыс. до 30 млн р.

- Ставка: 7,9 — 11,75%.

- Срок: от года до 30 лет.

- Возраст: от 23 до 70 лет.

- Можно оформить ипотеку без первоначального взноса.

- Одобрят ипотеку даже при наличии 2 действующих кредитов.

Подробнее

- Сумма: от 600 тыс. до 60 млн р.

- Ставка: 6 — 11,1%.

- Срок: от года до 30 лет.

- Первоначальный взнос: от 10%.

- Можно привлечь до 4 созаёмщиков.

- Можно подтвердить доход справкой по форме банка.

Подробнее

- Сумма: от 100 тыс. до 60 млн р.

- Ставка: 9,12 — 13,5%.

- Срок: до 30 лет.

- Возраст: 21 — 75 лет.

- Можно без первоначального взноса.

- Можно привлечь до трех созаемщиков.

Подробнее

- Сумма: от 500 тыс. до 60 млн р.

- Ставка: 5,4 — 10,2%.

- Срок: от года до 30 лет.

- Возраст: 20 — 65 лет.

- Первоначальный взнос: от 10%.

- Рассмотрение заявки от 1 рабочего дня.

Подробнее

- Сумма: от 300 тыс. до 50 млн р.

- Ставка: 8,9 — 12,5%.

- Срок: от года до 30 лет.

- Возраст: 18 — 70 лет.

- Можно оформить без первоначального взноса.

- Одобрение от 1 дня.

Подробнее

- Сумма: от 500 тыс. до 30 млн р.

- Ставка: 8,7 — 14,45%.

- Срок: от 5 до 30 лет.

- Возраст: 18 — 65 лет.

- Первоначальный взнос: от 10%.

- Принимают справки о доходах по форме банка.

Подробнее

- Сумма: от 300 тыс. до 100 млн р.

- Ставка: 6 — 15,5%.

- Срок: от года до 30 лет.

- Возраст: от 20 до 85 лет.

- Можно подтвердить доход справкой по форме банка.

Подробнее

- Сумма: от 300 тыс. до 20 млн р.

- Ставка: 6 — 15%.

- Срок: от 3 до 30 лет.

- Возраст: от 21 до 65 лет.

- Срок рассмотрения заявки — от 1 дня.

- Можно подтвердить доход справкой по форме банка.

Подробнее

- Сумма: до 30 млн р.

- Ставка: 6 — 16,25%.

- Срок: от года до 30 лет.

- Возраст: от 21 года.

- Первоначальный взнос: от 15%.

Подробнее

- Сумма: от 500 тыс. до 20 млн р.

- Ставка: 6 — 17,5%.

- Срок: от 3 до 30 лет.

- Первоначальный взнос: от 10%.

- Можно подтвердить доход справкой по форме банка.

Подробнее

- Сумма: до 25 млн р.

- Ставка: 5,8 — 14,2%.

- Срок: до 25 лет.

- Возраст: от 18 до 65 лет.

- Можно подтвердить доход справкой по форме банка.

- Решение в течение двух дней.

Подробнее

- Сумма: до 10 млн р.

- Ставка: 9,5 — 13,99%.

- Срок: от года до 20 лет.

- Первоначальный взнос: от 0%.

- Возраст: от 21 до 65 лет.

- Можно взять ипотеку по двум документам.

Подробнее

- Сумма: до 25 млн р.

- Ставка: от 6%.

- Срок: до 25 лет.

- Первоначальный взнос: от 15%.

- Возраст: от 21 до 60 лет.

- Можно взять ипотеку по двум документам.

Подробнее

В каком банке наименьший процент по ипотеке?

В России продолжается существенное снижение ставок по ипотеке. Многие банки предлагают получить кредит на покупку жилья под 8,5-10 процентов годовых и ниже. Но проводя сравнение предложений по ипотеке в разных банках, нужно обращать внимание не на указанную ставку, а на реальную стоимость кредита.

В России продолжается существенное снижение ставок по ипотеке. Многие банки предлагают получить кредит на покупку жилья под 8,5-10 процентов годовых и ниже. Но проводя сравнение предложений по ипотеке в разных банках, нужно обращать внимание не на указанную ставку, а на реальную стоимость кредита.

На размер переплаты влияют следующие факторы:

- выбранная программа кредитования;

- комиссии (если есть);

- дополнительные обязательные платежи (страховка, госпошлины и т. п.);

- размер первоначального взноса;

- схема погашения (аннуитетная или дифференцированная).

По программам кредитования, реализуемым банком с государственной поддержкой (например, для семей с детьми) или застройщиками-партнерами, ставки и общая переплата по кредиту будут ниже.

Как рассчитать платеж на калькуляторе?

На официальных сайтах банков размещены калькуляторы по ипотеке. С их помощью можно рассчитать ежемесячный платеж и узнать, сколько процентов придется переплачивать. С помощью этих расчетов вы подберете наиболее подходящий вариант кредита (например, внеся максимальный процент первого взноса, можно сократить не только ежемесячный платеж, но и переплату).

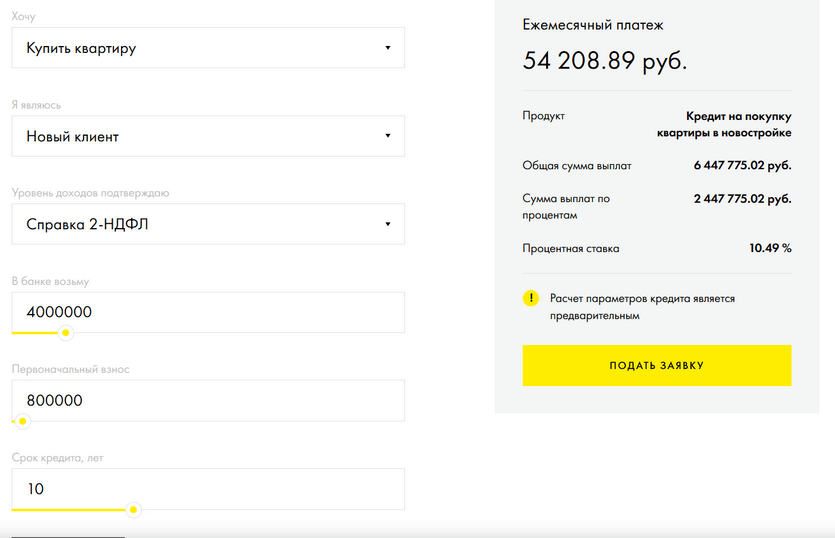

Рассмотрим, какую информацию нужно указать в калькуляторе для проведения расчетов на примере Райффайзенбанка:

- город, где планируется покупка жилья;

- тип недвижимости;

- категорию клиента, к которой вы относитесь (новый/получаете зарплату на карту);

- способ подтверждения доходов (справка по форме Райффайзенбанка или 2-НДФЛ);

- размер кредита и первого взноса;

- желаемый срок кредитования.

Пример. Если вы являетесь новым клиентом и берете кредит в сумме 4 млн р. на покупку квартиры в новостройке с первым взносом в 800 тыс. р. и сроком в 10 лет, ставка составит 10,49%, а ежемесячный платёж — 54 208,89 р. Общая сумма выплат равняется 6 447 775,02 р., а переплата при погашении строго по графику — 2 447 775.02 р.

Как подать онлайн-заявку на ипотеку?

Вы можете получить предварительное решение банка без визита в отделение. Для этого нужно заполнить заявку на его официальном сайте.

Например, в анкете Райффайзенбанка нужно указать:

- Ф.И.О.;

- дату рождения;

- паспортные данные (серию, номер и т. д.);

- город подачи документов;

- контактные данные (телефон, email).

Если потребуется, то менеджер банка свяжется с вами по телефону для уточнения дополнительной информации. Решение по заявке банк сообщит вам в течение 2-10 дней.

Как купить вторичное жилье по низкой ставке?

Решение по каждой заявке и размер процентной ставки определяются банком индивидуально.

Следующие рекомендации помогут получить кредит под самый маленький процент:

- Предоставьте максимум документов, подтверждающих доход. В некоторых банках можно оформить ипотеку по двум документам (паспорту и СНИЛС), но кредитная ставка в этом случае будет выше.

- Найдите платежеспособных поручителей и созаемщиков. За счет этого вы сможете получить более крупную сумму.

- Рассматривайте возможность участия в различных государственных программах по субсидированию ипотеки. Например, для семей, в которых родился второй или третий ребенок после 1 января 2018 года, есть возможность получить ипотечный кредит под 6%.

- Постарайтесь внести максимальный первый взнос или дополнительно предоставить банку в залог ликвидное имущество.

Можно ли снизить действующую ставку?

Если рассматривать процент по ипотеке по годам, то за последние несколько лет он существенно упал. Снижение базовой ставки по действующим кредитам при этом не проводилось. Но вы можете ее уменьшить в рамках реструктуризации или рефинансирования.

При реструктуризации долга условия первоначального кредитного договора изменяются, например, увеличивается срок выплат. Она проводится только банком, выдавшим первоначальный ипотечный кредит. Обычно эта процедура используется для помощи ипотечным заемщикам, оказавшимся в сложной финансовой ситуации. В рамках реструктуризации банк может пойти также на снижение процентов по первоначальному кредиту.

Рефинансирование представляет собой выдачу нового кредита на погашение ранее оформленной ипотеки. Оно может предоставляться любым банком как выдавшим кредит первоначально, так и другим. Но вы должны учитывать, что при осуществлении данной операции придется потратить дополнительные средства на проведение новой оценки недвижимости, оплату госпошлин, покупку страховых полисов и т. д.

Отзывы о получении ипотеки

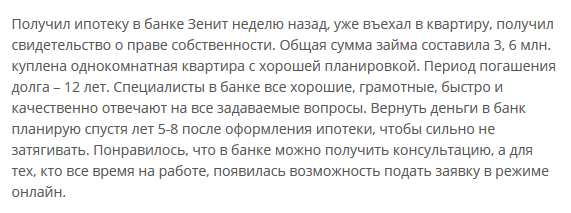

Баландин Леонид:

Королева Ольга:

«Я рассматривала несколько вариантов ипотеки, но выбор сделала в пользу Райффайзенбанка. Может, в нем чуть выше ставка, но зато качество обслуживания клиентов на высоте и нет никаких скрытых платежей. Все максимально честно. Одобрили заявку и квартиру быстро. Моя оценка банку — 5».

Тарасов Олег:

Валова Анна:

«Мы обратились за ипотекой сразу в Сбербанк. Ставки в нем одни из самых низких на рынке, и зарекомендовал он себя очень хорошо. У меня уже несколько знакомых до нас брали ипотеку в Сбере. Порадовало, что практически все действия от подачи заявки до согласования квартиры можно провести без посещения отделения. Это сэкономило нам кучу времени».

Сравнение ипотечных программ в банках

| Сумма (руб.) | Срок | Ставка | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Сумма (руб.) | Срок | Ставка | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Стоимость квартир | |

|---|---|

| Студия от 22,16 м 2 до 26,42 м 2 | 2,10–2,80 млн. руб. |

| 1-комнатная от 29,42 м 2 до 41,12 м 2 | 2,70–3,70 млн. руб. |

| 2-комнатная от 50,19 м 2 до 61,39 м 2 | 3,90–5,10 млн. руб. |

| 3-комнатная от 69,26 м 2 до 71,81 м 2 | 5,10–5,30 млн. руб. |

| Стоимость квартир | |

|---|---|

| Студия от 16,00 м 2 до 38,00 м 2 | 1,90–2,90 млн. руб. |

| 1-комнатная от 33,00 м 2 до 39,00 м 2 | 2,80–4,09 млн. руб. |

| 1-комнатная от 48,00 м 2 до 58,00 м 2 | 3,60–5,50 млн. руб. |

| 3-комнатная от 64,00 м 2 до 69,00 м 2 | 4,80–6,40 млн. руб. |

| Стоимость квартир | |

|---|---|

| Студия от 21,00 м 2 до 29,00 м 2 | 1,80–2,60 млн. руб. |

| 1-комнатная от 32,00 м 2 до 43,00 м 2 | 2,60–3,70 млн. руб. |

| 2-комнатная от 50,00 м 2 до 62,00 м 2 | 3,80–5,40 млн. руб. |

| 3-комнатная от 71,00 м 2 до 72,00 м 2 | 5,10–5,20 млн. руб. |

Популярные застройщики России

Выберите ипотеку

Отзывы об ипотеке

Отзыв полезен? Да 0 / Нет 0 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

Рассмотрели быстро, сервис понравился

Отзыв полезен? Да 3 / Нет 0 Комментарии 3 Пожаловаться на отзыв Ссылка на отзыв

Коллцентр быстро отвечает

РОЖДЕСТВЕНСКИЕ КРЕДИТЫ, ДОСТУПНЫЕ ПРИ НИЗКОЙ СКОРОСТИ ПРЕДЛОЖЕНИЯ 1,5% . Мы предлагаем кредиты на день оплаты краткосрочные личные займы и долгосрочные личные займы. Электронная почта: easypayfinance.inc@hotmail.com ЧТО ТАКОЕ ПРИЛОЖЕНИЕ: +14157878791

Отзыв полезен? Да 0 / Нет 4 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

Сравнение процентных ставок по ипотеке в разных банках

Выбор и оценка ипотечных кредитов предполагает знание стоимости недвижимости, размера первоначального взноса, срока кредитования и ставки по кредиту. Процентные ставки банков ипотеки в их сравнении имеют решающее значение при выборе инвестирующего банка. Экономика страны находится в кризисном состоянии, это затронуло как строительную отрасль, так и банковский сектор.

Выбор и оценка ипотечных кредитов предполагает знание стоимости недвижимости, размера первоначального взноса, срока кредитования и ставки по кредиту. Процентные ставки банков ипотеки в их сравнении имеют решающее значение при выборе инвестирующего банка. Экономика страны находится в кризисном состоянии, это затронуло как строительную отрасль, так и банковский сектор.

Цены на жилье снизились, а ипотечные ставки банков нет. Это связано с увеличивающимися рисками в строительной отрасли, банки вынуждены перестраховываться и поэтому закладывают достаточно высокие процентные ставки на кредитование покупки и строительства жилья.

Ипотечное кредитование в России

Современно состояние ипотечного кредитования можно оценить как негативное. В 2022 году продолжается спад объемов ипотечного кредитования в абсолютном большинстве банков России (http://rusipoteka.ru/).

| № | Название | Прирост, % |

| 1 | Сбербанк | -24 |

| 2 | ВТБ 24 | -53 |

| 3 | Дельтакредит | -13 |

| 4 | Банк Москвы | -15 |

| 5 | Россельхозбанк | -38 |

| 6 | Газпромбанк | -73 |

| 7 | Санкт-Петербург | -47 |

| 8 | Банк Жилфинанс | -23 |

| 9 | Банк Возрождение | -43 |

| 10 | Абсолют Банк | -56 |

Причины кроются в ухудшении экономики страны, вызванные падением цен на нефть и санкциями, введенными западными странами, против России. Доходы граждан России сокращаются, многие не в состоянии погашать ипотеку, взятую ранее в более тучные годы.

Строительная отрасль находится в стагнации, банки не дают кредитов строительным организациям, стройки жилья останавливаются. На рынке остаются крупные игроки, имеющие довольно крепкую материальную базу, но и они испытывают трудности в продолжении финансирования начатых строек.

Банки предлагают ипотечное кредитование, но очень тщательно проверяют и заемщика и строительную организацию на предмет платежеспособности и надежности.

Государство активно включается в процесс ипотечного кредитования, предоставляя некоторым банкам субсидированные кредиты для выдачи заемщикам по пониженным ставкам кредитования. В данный момент действует программа ипотечного кредитования с государственной поддержкой для категории заемщиков со средними доходами, для них устанавливается неизменная процентная ставка на весь срок кредитования (Постановление Правительства от 13 марта 2015 года №220 «О Правилах предоставления субсидий российским кредитным организациям и Агентству по ипотечному жилищному кредитованию на возмещение выпадающих доходов по выданным жилищным (ипотечным) кредитам».).

Процентные ставки по ипотеке в банках России

Процентные ставки по ипотеке в разных банках России не слишком отличаются друг от друга, сегодня они колеблются от 11 до 15%. При таком уровне ставок разброс в 1-3% не так существенен. Гораздо существеннее участие в программах по ипотеке, исходящих от государства, таких как ипотека с государственной поддержкой. В этом случае банки заемщиков могут получить государственную субсидию и могут снизить ставки до 7-8 % и не превышать 13%, а если иметь в виду что уровень инфляции в стране выше 13%, это может превратиться в хорошие прибыльные инвестиции.

Процентные ставки по ипотеке в разных банках России не слишком отличаются друг от друга, сегодня они колеблются от 11 до 15%. При таком уровне ставок разброс в 1-3% не так существенен. Гораздо существеннее участие в программах по ипотеке, исходящих от государства, таких как ипотека с государственной поддержкой. В этом случае банки заемщиков могут получить государственную субсидию и могут снизить ставки до 7-8 % и не превышать 13%, а если иметь в виду что уровень инфляции в стране выше 13%, это может превратиться в хорошие прибыльные инвестиции.

Конечно, срок выплаты ипотечного кредита не позволяет утверждать, что такой уровень инфляции сохранится все время, да и действие программы государственной поддержки ограничено пока 2022 годом, хотя в Правительстве рассматривают предложения о ее продлении.

Но надо иметь в виду, что количество банков имеющих государственную поддержку по такой ипотеке весьма ограничено и она распространяется на объекты жилищного строительства при участии в нем государства. Ограничена и категория граждан имеющих возможность получить такое кредитование, первоначальный взнос в 20% от стоимости кредитуемого объекта может собрать далеко не каждый заемщик. Кроме этого, привязка заемщика к объектам с участием государственного софинансирования строительства и строительных организаций, имеющих договора с банком-заемщиком, также сужает выбор заемщика объектов недвижимости. В некоторых банках (Сбербанке РФ и других) ипотека по программе государственной поддержки включает помимо новостроек, квартиры в строящемся доме, дома или коттеджи с землей и таунхаусы.

Ипотека на вторичное жилье демонстрирует более высокие проценты от банков кредиторов, в среднем на 2-3% выше, чем на первичное жилье. Например, ВТБ 24 предлагает кредитование такой ипотеки со ставкой на уровне 14%, но с первоначальным взносом в 30% и ограничением размера кредита в 2,8 млн. рублей. Сбербанк предлагает более выгодный вариант: процентная ставка 13,5%, первоначальный взнос от 20%.

Сравнение ставок

Если сравнить проценты банков по ипотеке не участвующих в государственной программе поддержки ипотеки, то средний уровень процентной ставки колеблется от 11 до 15%. Снижение ставок против 2013 года в них произошло по многим причинам, в том числе из-за конкуренции с банками получившими государственную поддержку по субсидированию процентной ставки. Ниже приведем сравнение процентных ставок для банков с государственной поддержкой и без нее.

Если сравнить проценты банков по ипотеке не участвующих в государственной программе поддержки ипотеки, то средний уровень процентной ставки колеблется от 11 до 15%. Снижение ставок против 2013 года в них произошло по многим причинам, в том числе из-за конкуренции с банками получившими государственную поддержку по субсидированию процентной ставки. Ниже приведем сравнение процентных ставок для банков с государственной поддержкой и без нее.

| Банки с государственной поддержкой | Процентные ставки | Банки без государственной поддержки | Процентные ставки |

| Сбербанк | 11,4 | МТС-Банк | 17 |

| ВТБ-24 | 11,5 | Росгосстрах Банк | 16,5 |

| Открытие | 12 | Райффайзенбанк | 15,25 |

| Газпромбанк | 12,5 | Банк Советский | 16 |

| Банк Москвы | 13,35 | ОТП Банк | 15,5 |

| Россельхозбанк | 13,5 | ЛОКО-Банк | 15 |

| Промсвязьбанк | 13,8 | Собинбанк | 15,5 |

| Абсолют-банк | 11,25 | ||

| Банк Возрождение | 12,5 | ||

| АК Барс Банк | 11,8 |

Лидерами в выдаче ипотечных кредитов на 2022 год являются:

- Сбербанк

- ВТБ 24

- Дельтакредит

- Банк Москвы

- Россельхозбанк

- Газпромбанк

- Санкт-Петербург

- Жилфинанс

- Возрождение

- Абсолют Банк

Выводы

Судя по экономической ситуации в России, несмотря на внимание Правительства к проблемам обеспечения жильем граждан России и наличия различных программ по улучшению жилищных условий, самых низких процентных ставок по ипотеке за время ее существования, резко подешевевшего жилья, не стоит ожидать увеличения строительства жилья.

Судя по экономической ситуации в России, несмотря на внимание Правительства к проблемам обеспечения жильем граждан России и наличия различных программ по улучшению жилищных условий, самых низких процентных ставок по ипотеке за время ее существования, резко подешевевшего жилья, не стоит ожидать увеличения строительства жилья.

Выбирать для строительства жилья сегодня в крупных городах лучше ипотеку с государственной поддержкой в новостройках и строительство индивидуального жилья (домов, коттеджей с участками земли) с помощью надежных банков с высоким рейтингом. Это обеспечит вам стабильность процентной ставки на весь срок кредитования, возможность досрочного погашения кредита без штрафных санкций, и реструктуризацию возможной задолженности на приемлемых условиях для всех участников договора ипотеки.

Стоит при этом помнить, что стоимость квартиры или дома по ипотеке даже при процентной ставке в 10% увеличивается минимум вдвое против их первоначальной цены.

Сбербанк России.

Сбербанк России. ОТП банк.

ОТП банк.